Rally di Natale?

Sappiamo che è un fenomeno stagionale che vede una tendenza positiva dei mercati verso la fine dell’anno, con un interesse da parte dei gestori a chiudere il mese di dicembre con una performance ancora più brillante da presentare alla clientela, anche se in verità tutto il 2025 ha già dato ampie soddisfazioni.

Mito o realtà? Le serie storiche indicano che dicembre è solitamente un mese positivo, ma è anche corretto non fare troppo affidamento sulla stagionalità.

Rimane sempre essenziale la prudenza e l’attenzione ai dati macroeconomici, alle decisioni delle banche centrali, alle varianti geopolitiche, all’andamento del Bitcoin e al settore tech, in particolare all’AI.

Nel campo dei Certificati d’Investimento, che, lo ricordo, ci permettono di investire nell’equity con una buona base di protezione senza rinunciare ad ottimi rendimenti, esistono ogni giorno opportunità da poter cogliere per affrontare levarie fasi di mercato.

Ed è in quest’ottica che UniCredit ci presenta due nuovi prodotti, emessi il 02/12/2025, per fare strike il 05/12/2025

Si tratta di due strutture identiche, anche per durata, che si differenziano solo per un sottostante dei quattro presenti nel basket, e per un rendimento leggermente differente.

Il primo: DE000UN28FX8

SOTTOSTANTI: MPS / STM / STELLANTIS / SOC. GEN.

RENDIMENTO: 1,83% lordo al mese (21,96% lordo p.a.)

BARRIERE: 60% sia capitale che flusso cedolare

SCADENZA: la data di valutazione finale e scadenza è il 10/12/2026, la data di pagamento finale è il 17/12/2026.

AUTOCALL: dal terzo mese (19/03/2026) col trigger al 95% e successivo step down decrescente del 3% al mese fino al 71%

VOLATILITA’ IMPLICITA MEDIA: 36,4%, la maggiore a 40,24% per Stellantis (fonte CedLab)

Titoli ben noti, con MPS attualmente sotto pressione per le note vicende dell’inchiesta della Procura di Milano sulla scalata a Mediobanca, che ha

aumentato certamente la volatilità sul titolo, ma che permetterà di avere strike molto inferiori rispetto a pochi giorni fa.

E’ bene anche sottolineare che l’istituto bancario ha ricevuto dalla BCE la decisione finale sui requisiti patrimoniali da rispettare dal 1/12/2025: la novità principale riguarda il requisito aggiuntivo di capitale di secondo pilastro (P2R), che scende dal 2,50 al 2,20, mentre la Pillar II Capital Guidance (P2G) passa dall’1,15 all’1,00; complessivamente il requisito minimo di CET1 ratio si attesta ora al 9,01, pertanto con ampio margine rispetto ai nuovi parametri stabiliti dalla vigilanza. Questi valori confermano una solida capacità della banca di far fronte ad eventuali shock e offrono maggiore flessibilità nella gestione del capitale (fonte WallStreet Italia).

La banca francese Société Générale è inserita fra le 11 Top Picks di Morgan Stanley per il 2026.

Il secondo: DE000UN28FY6

Stessa struttura, stessa durata (un anno), stesse barriere, stessa autocall e step down, si differenzia per avere il titolo FERRARI al posto di SOC. GEN.

Il rendimento è leggermente inferiore: 1,77% lordo al mese (21,24% lordo p.a.)

VOLATILITA’ IMPLICITA MEDIA: 35,9 (fonte CedLab)

Si tratta, in conclusione, di strutture Fast in grado di massimizzare il rendimento nel breve termine, e capaci di sostenere i prezzi anche di fronte alle oscillazioni dei mercati.

AVVERTENZE

Prima di prendere qualsiasi decisione di investimento, Bloom Events raccomanda agli investitori di consultare le Condizioni Definitive e in particolare si raccomanda di valutare i principali rischi specifici dei titoli prima di qualsiasi investimento nel prodotto.

Strumenti finanziari strutturati a complessità molto elevata che espongono l’investitore a rischio di perdita dell’intero capitale investito.

Prima di ogni investimento ricordiamo di leggere il Prospetto di Base, ogni eventuale supplemento e la relativa Nota di Sintesi nonché le Condizioni Definitive (Final Terms) e il Documento contenente le informazioni chiave (KID) del relativo prodotto. Qui di seguito trovare il link alla pagina dell’emittente:

https://www.investimenti.unicredit.it/it/productpage.html/DE000UN28FX8,

https://www.investimenti.unicredit.it/it/productpage.html/DE000UN28FY6

Il presente post è prodotto da Bloom Events. Le informazioni non sono state redatte dall’emittente o dalle sue controllate. L’emittente e le sue controllate non si assumono alcuna responsabilità per il contenuto della pubblicazione. Le medesime non potranno in ogni caso essere ritenute responsabili per l’eventuale non accuratezza, non veridicità o incompletezza delle informazioni ivi contenute. Non deve essere interpretato come

un’offerta di vendita o una sollecitazione all’acquisto di titoli in qualsiasi giurisdizione in cui tale offerta o sollecitazione sarebbe illegale.

Si informa che chi scrive potrebbe essere direttamente interessato, sia in qualità di privato che svolge attività di investing anche sugli strumenti citati, sia per il tramite di partecipazione a società che intrattengono rapporti commerciali con gli emittenti citati. In ogni caso la priorità è garantire che le opinioni espresse rimangano imparziali e che i contenuti condivisi siano informativi e utili. Questo post è a scopo informativo e non costituisce un consiglio di investimento. Investire in certificati può comportare la perdita parziale o totale del capitale.

Due importanti novità di Unicredit

UTILI PER UN PORTAFOGLIO DI CERTIFICATI D’INVESTIMENTO

I mercati stanno reagendo ad un mix di fattori, fra cui l’incertezza della politica monetaria apparentemente più accomodante da parte della FED, con la probabilità di un taglio di 25 punti base nella riunione di dicembre, i progressi registrati nel vertice di Ginevra sul conflitto russo-ucraino, la recente promozione da parte di Moody’s del rating dell’Italia e, non da ultimo, la preoccupazione per una possibile bolla legata all’Intelligenza Artificiale.

In questo clima la visione dei risparmiatori può essere orientata per investimenti più improntati alla difesa del proprio patrimonio oppure per un atteggiamento più aggressivo, con una quota adeguata alla singola propensione al rischio, pur conservando un’accettabile base protettiva.

Questo è l’ambito in cui si inseriscono tipicamente i Certificati d’Investimento, che con il loro rendimento ‘asimmetrico’ permettono di trarre il maggior profitto con un contemporaneo controllo del rischio.

I due nuovi Certificati sembrano soddisfare queste esigenze, sempre nell’ambito di una scelta consapevole.

Emessi il 25/11/25. faranno fixinig il 28/11/25.

Il primo (DE000UN206Z0) è strutturato su Indici azionari non settoriali, ma soprattutto non contiene il Nasdaq (in riferimento alla volatilità legata alla presunta bolla IA) né l’Eurostoxx Banks, già molto presente in altri prodotti.

- Sottostanti: NIKKEI 225 / EUROSTOXX 50 / S&P 500 / FTSE MIB

- Rendimento: 7,48% lordo p.a. (1,87% lordo trimestrale)

- Barriere: 55% sia per il capitale che per il flusso cedolare

- Autocall: dal terzo trimestre, con trigger al 100%, che decresce poi dell’1% al trimestre, fino al 92% del valore iniziale.

- Durata: 36 mesi

Pertanto prodotto da puro investing, per la parte core del portafoglio.

Il secondo Certificato (DE000UN207F0) entra nel recente gruppo di quelle strutture che fanno dell’alto rendimento, della breve durata e del meccanismo fast più aggressivo il loro punto di forza.

- Sottostanti: STELLANTIS / SAIPEM / MPS / BPM

- Rendimento: 24% lordo p.a. (2% lordo al mese)

- Barriere: 60% sia per il capitale che per il flusso cedolare

- Autocall: dal secondo mese con trigger 94%, per poi scendere del 3% ogni mese fino al 79% del valore iniziale.

- Durata: 12 mesi

Questa tipologia di certificati, decorrelati e con profilo elevato di rischio/rendimento, è caratterizzata da una buona tenuta di prezzo, proprio grazie a questa combinazione di fattori come l’alto rendimento, la breve durata e l’autocall aggressivo. Sono stati anche definiti ‘resilienti’, perché quotano a premio rispetto alla componente lineare (abbiamo numerosi esempi con sottostanti sotto strike del 15/20% e col prezzo del certificato appena sotto

la pari), purché, chiaramente, non si avvicinino troppo alla barriera.

AVVERTENZE

Prima di prendere qualsiasi decisione di investimento, Bloom Events raccomanda agli investitori di consultare le Condizioni Definitive e in particolare la sezione intitolata “Fattori di rischio” disponibile prima di qualsiasi investimento nel prodotto.

Strumenti finanziari strutturati a complessità molto elevata che espongono l’investitore a rischio di perdita dell’intero capitale investito.

Prima di ogni investimento ricordiamo di leggere il Prospetto di Base, ogni eventuale supplemento e la relativa Nota di Sintesi nonché le Condizioni Definitive (Final Terms) e, dove disponibile, il Documento contenente le informazioni chiave (KID) del relativo prodotto. Qui di seguito trovare il link alla pagina dell’emittente:

https://www.investimenti.unicredit.it/it/productpage.html/532774735/

https://www.investimenti.unicredit.it/it/productpage.html/532774607/

Il presente post è prodotto da Bloom Events. Le informazioni non sono state redatte dall’emittente o dalle sue controllate. L’emittente e le sue controllate non si assumono alcuna responsabilità per il contenuto della pubblicazione. Le medesime non potranno in ogni caso essere ritenute responsabili per l’eventuale non accuratezza, non veridicità o incompletezza delle informazioni ivi contenute. Non deve essere interpretato come

un’offerta di vendita o una sollecitazione all’acquisto di titoli in qualsiasi giurisdizione in cui tale offerta o sollecitazione sarebbe illegale.

Si informa che chi scrive potrebbe essere direttamente interessato, sia in qualità di privato che svolge attività di investing anche sugli strumenti citati, sia per il tramite di partecipazione a società che intrattengono rapporti commerciali con gli emittenti citati. In ogni caso la priorità è garantire che le opinioni espresse rimangano imparziali e che i contenuti condivisi siano informativi e utili. Questo post è a scopo informativo e non costituisce un consiglio di investimento. Investire in certificati può comportare la perdita parziale o totale del capitale

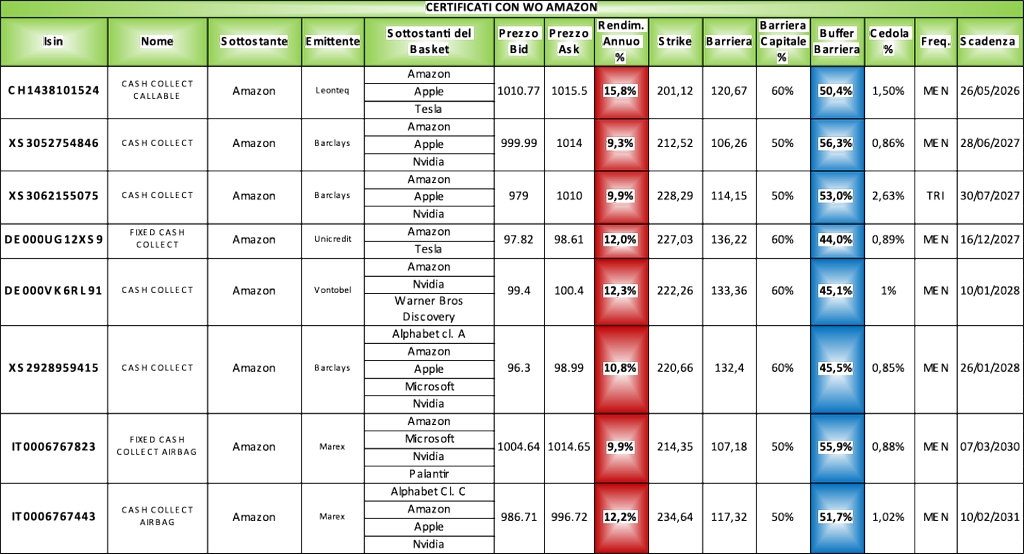

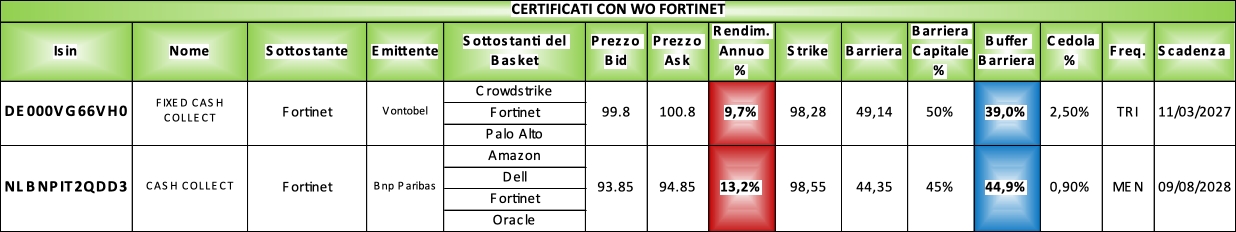

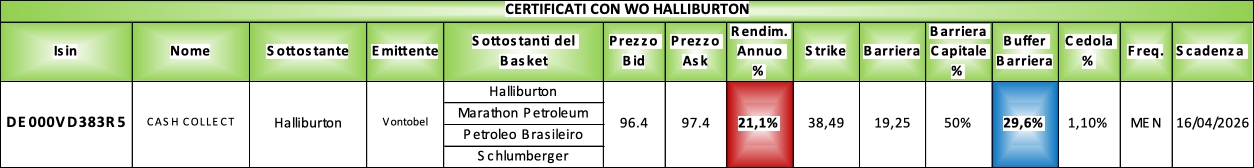

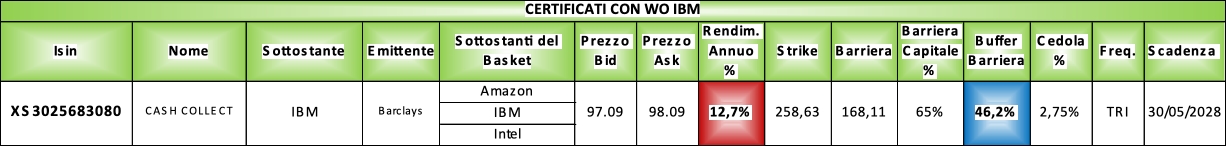

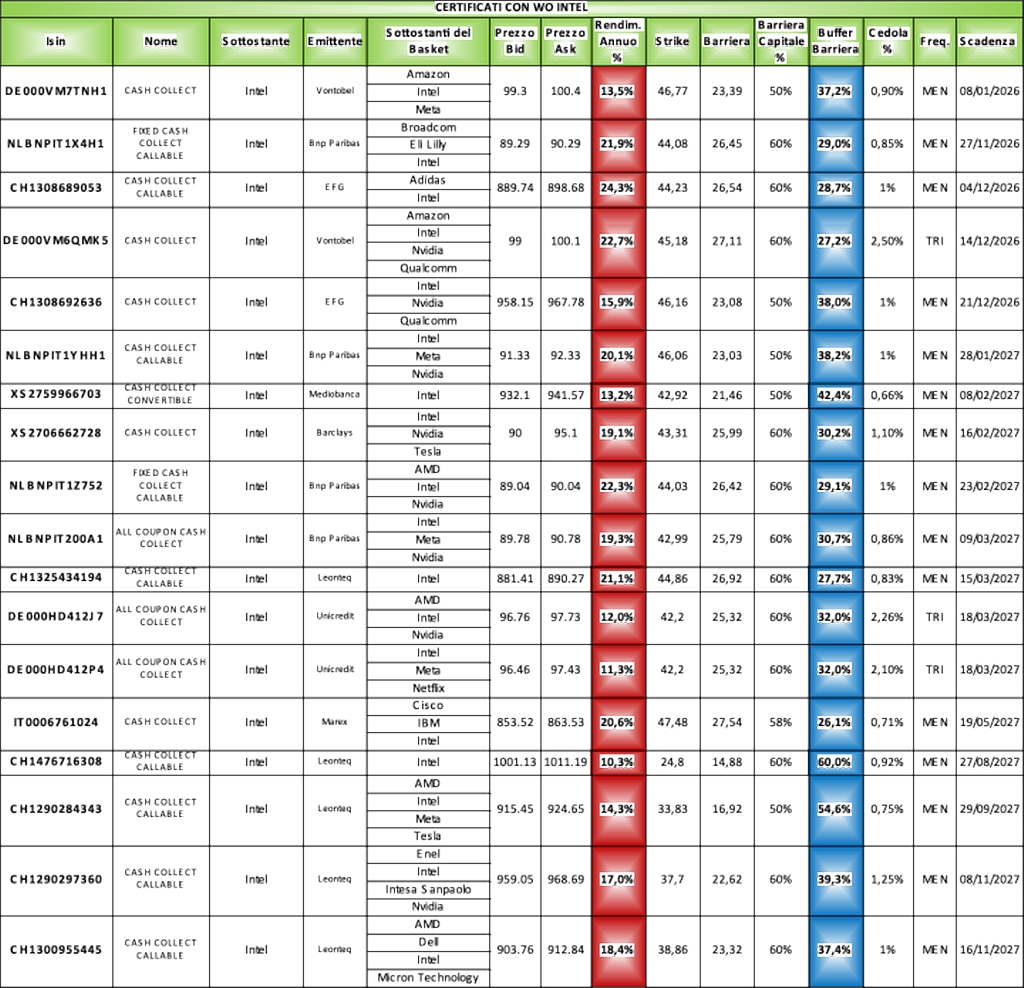

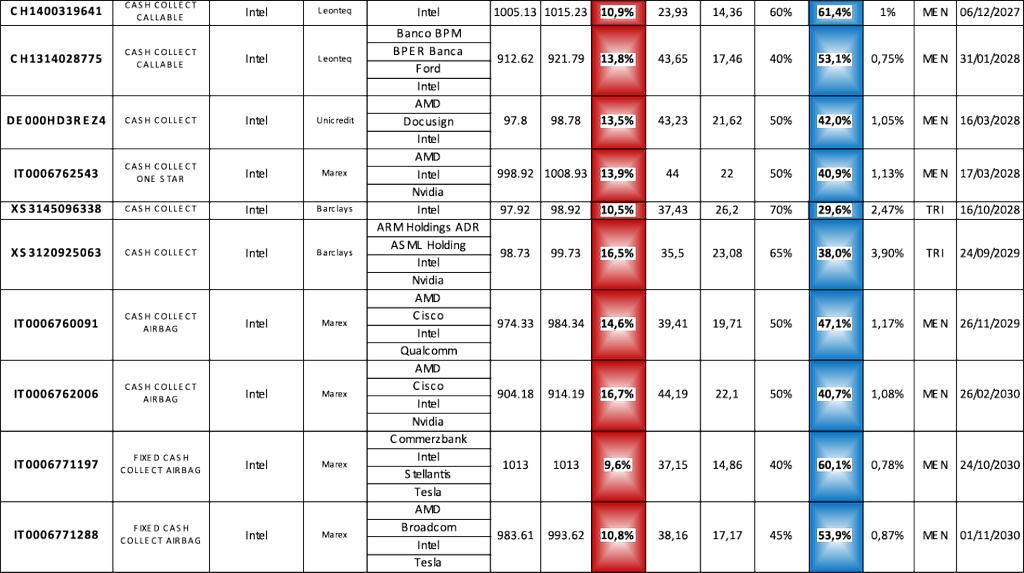

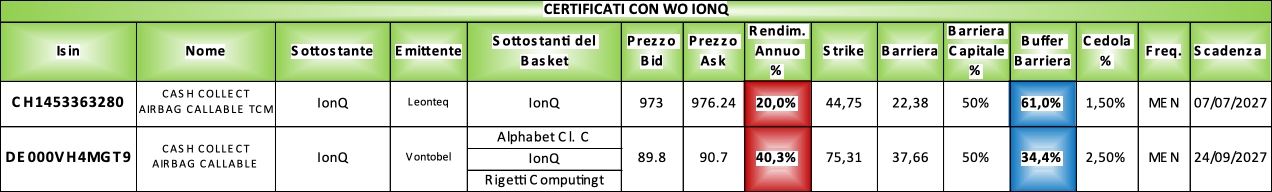

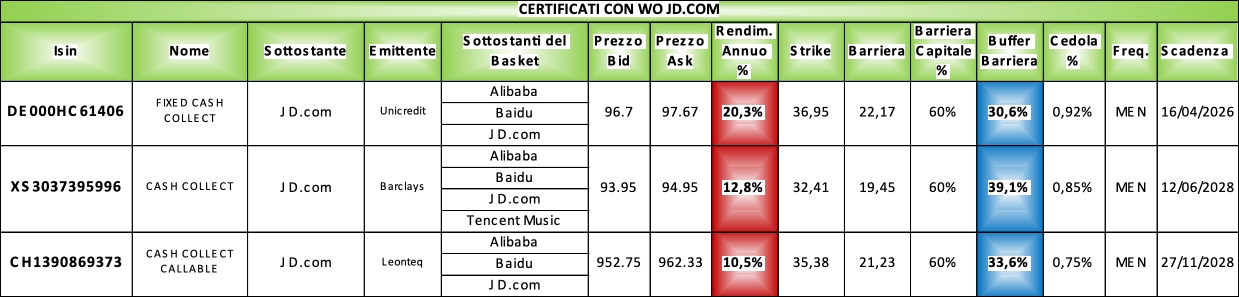

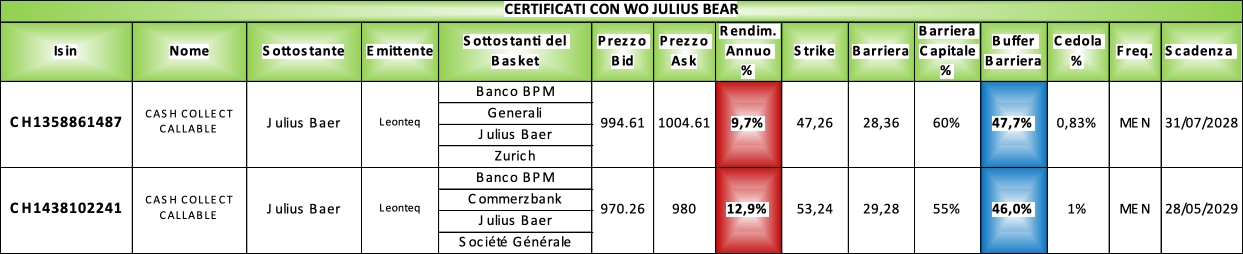

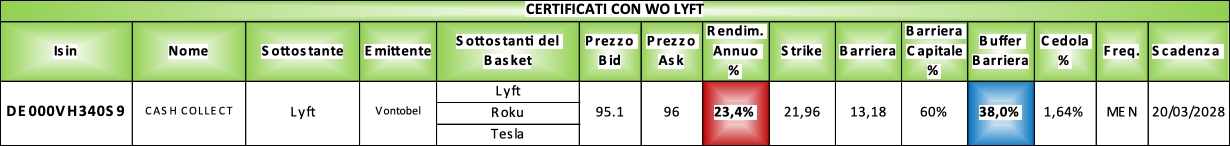

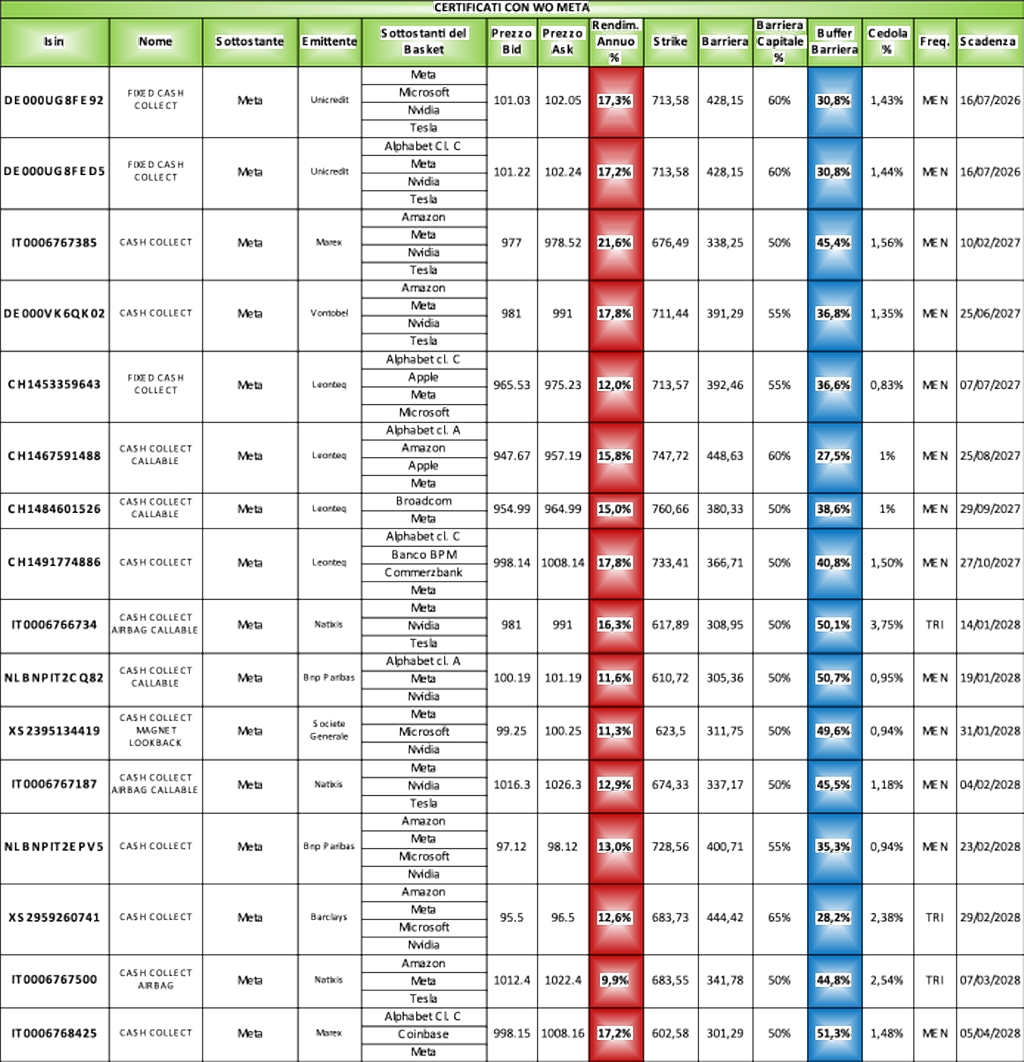

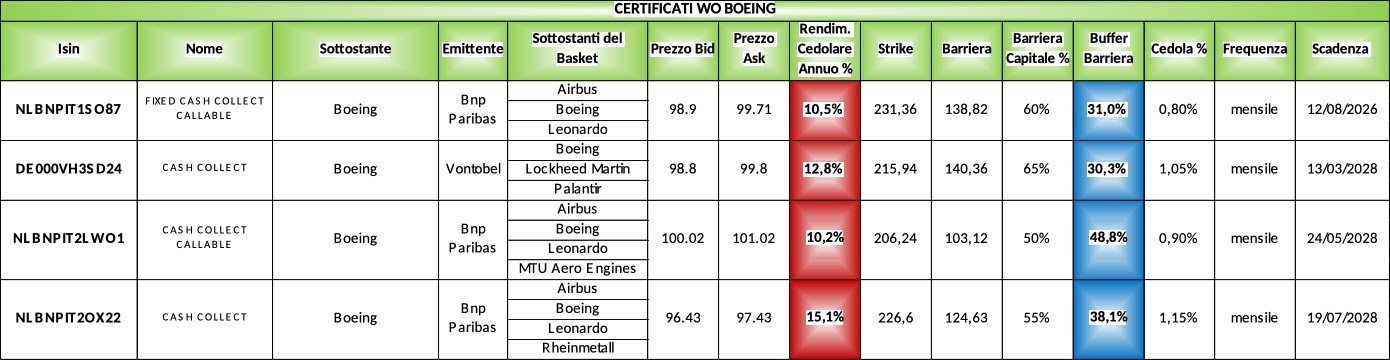

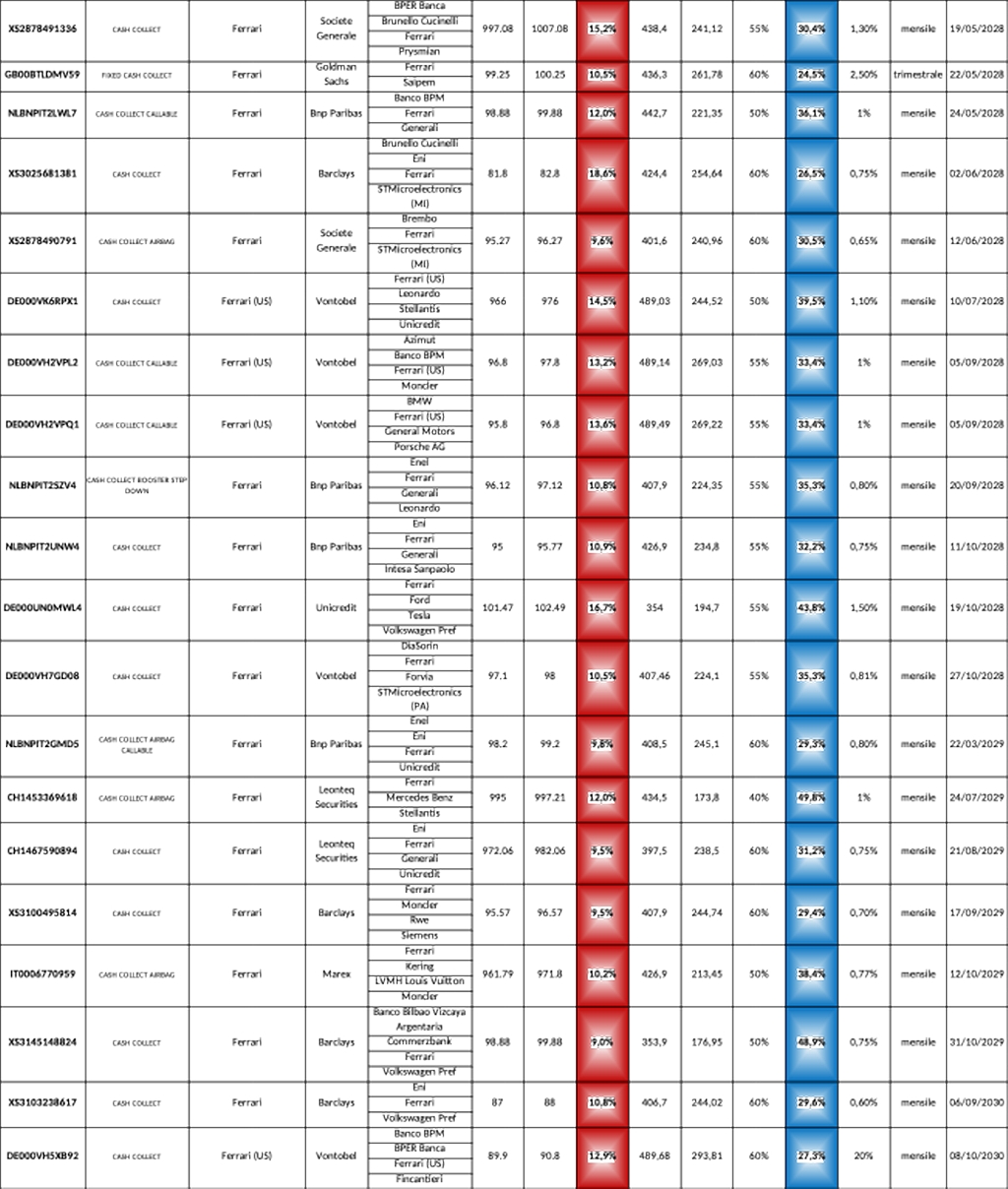

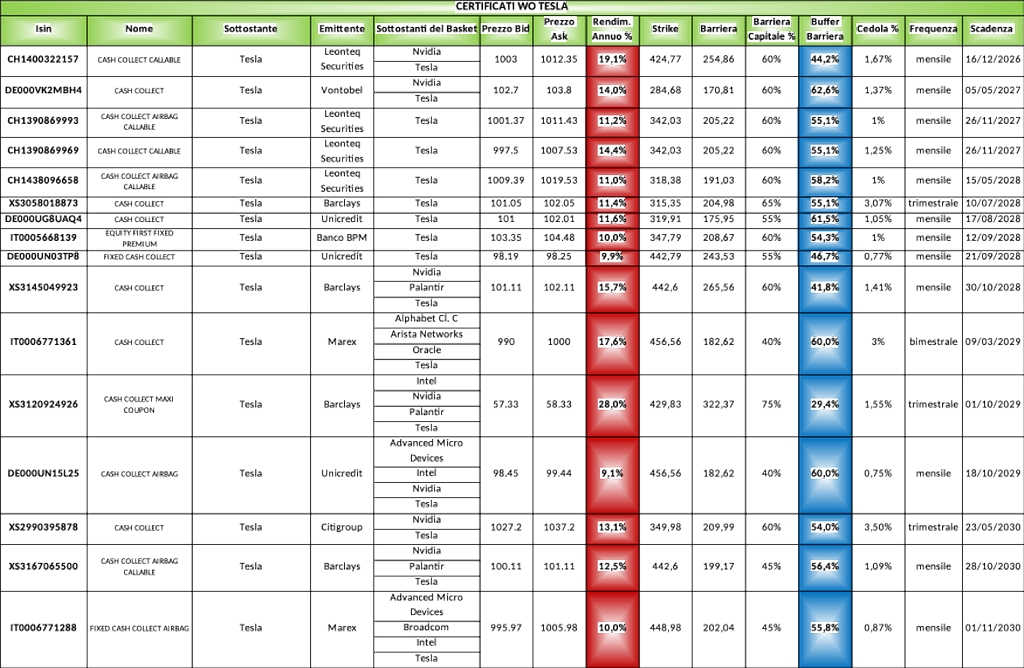

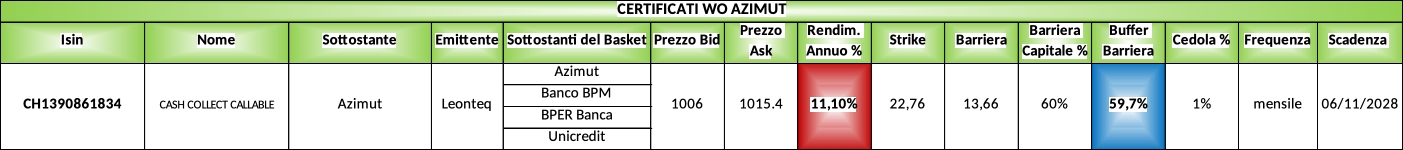

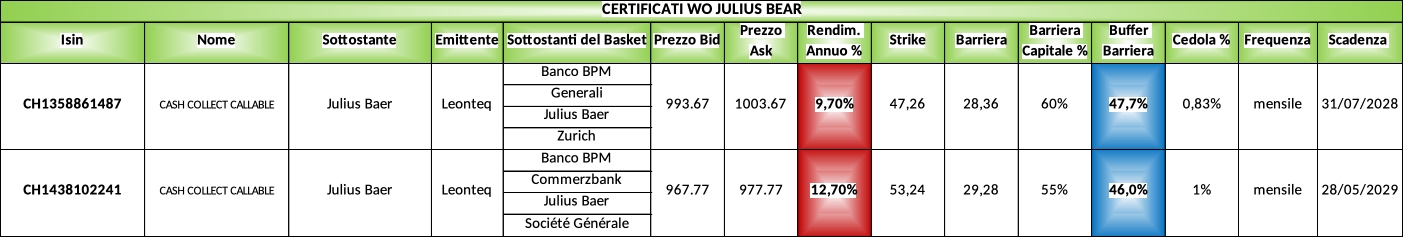

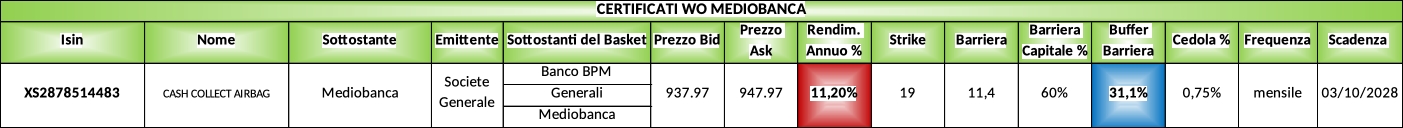

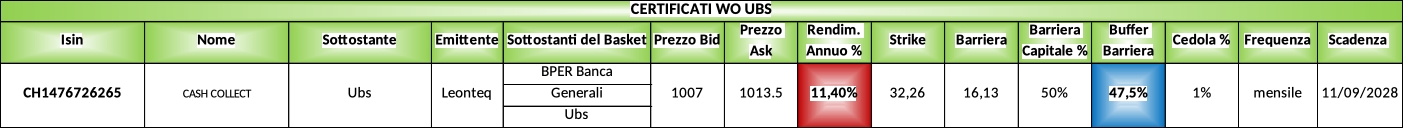

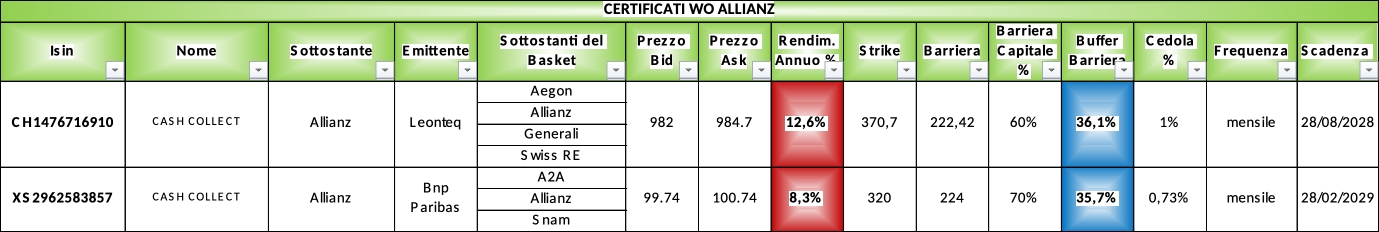

Buffer Alto: Mi Difendo Da Un Possibile Ribasso

22 novembre 2025

(a cura di Fernando Ciapparoni)

Premessa

Durante gli ultimi 24 mesi abbiamo assistito ad un rialzo quasi ininterrotto dei mercati. Questo, per chi ha cavalcato il rialzo, ha portato notevoli guadagni, dall’altro ci ha disabituato al mercato Orso che, quando improvvisamente arriva, ha un impatto negativo sui nostri portafogli.

Per evitare di farsi cogliere con le mani nella marmellata, è necessario arricchire il nostro portafoglio di strutture resilienti come i certificati sugli indici, quelli con airbag e quelli con un buffer barriera capitale particolarmente generoso, magari a discapito di un pizzico di rendimento.

Alcuni titoli sono davvero saliti molto, ed entrare ora senza un buon paracadute è assai rischioso.

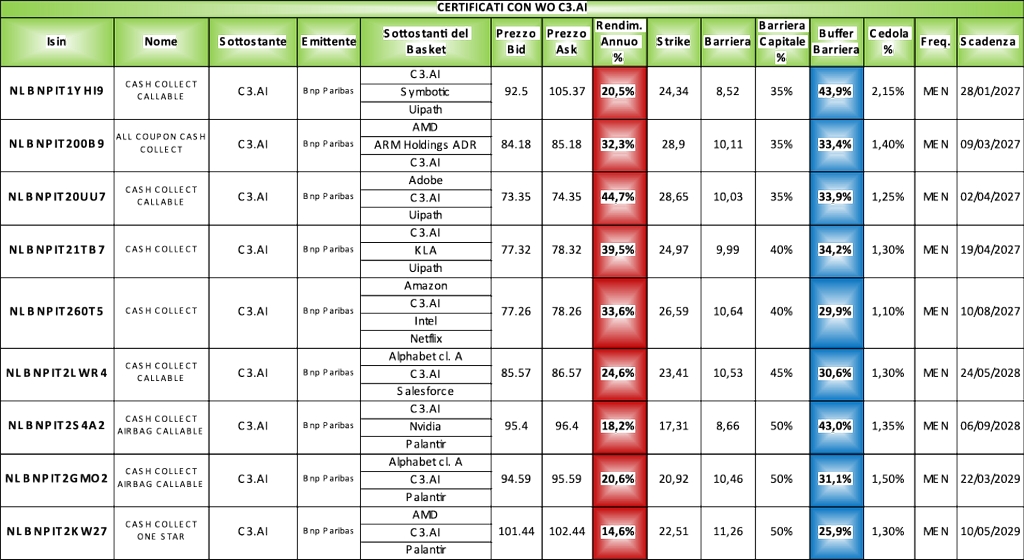

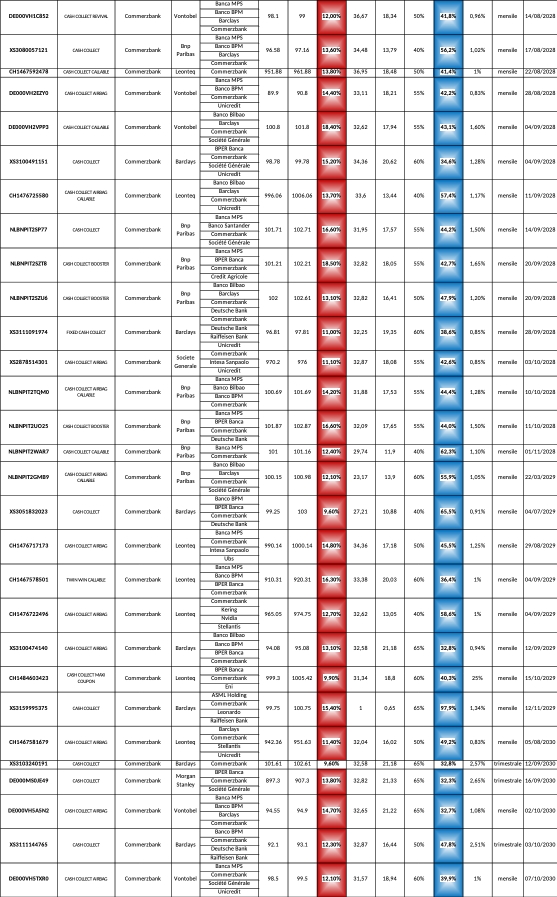

Questo articolo nasce quindi con l’intento di cercare prodotti con un elevato buffer sulla barriera capitale

Con tale obiettivo vediamo cosa ci offre il mercato.

Basket di riferimento

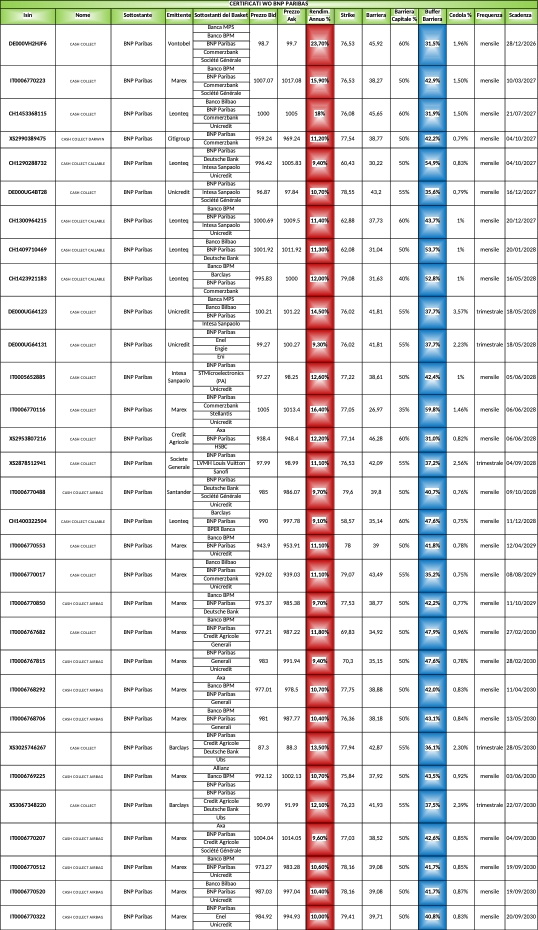

Selezioniamo tutti i certificati a capitale condizionatamente protetto con almeno 50 punti sulla barriera capitale/cedola. Otteniamo circa 750 prodotti, troppi. Eliminiamo quelli in dollari, i reverse, quelli con barriera continua e quelli con cedole annue sotto gli 8 punti. Ecco ora abbiamo un basket da circa 400 prodotti da analizzare.

Spulciandoli uno ad uno, ho infine eliminato quelli che andranno in autocall a breve, che non avrebbe senso acquistare oggi e quelli con payoff annuo ricalcolato sulla base dell’ask di venerdi 21 novembre minore dell’8%

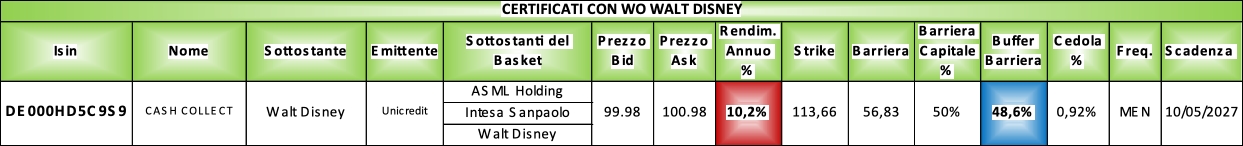

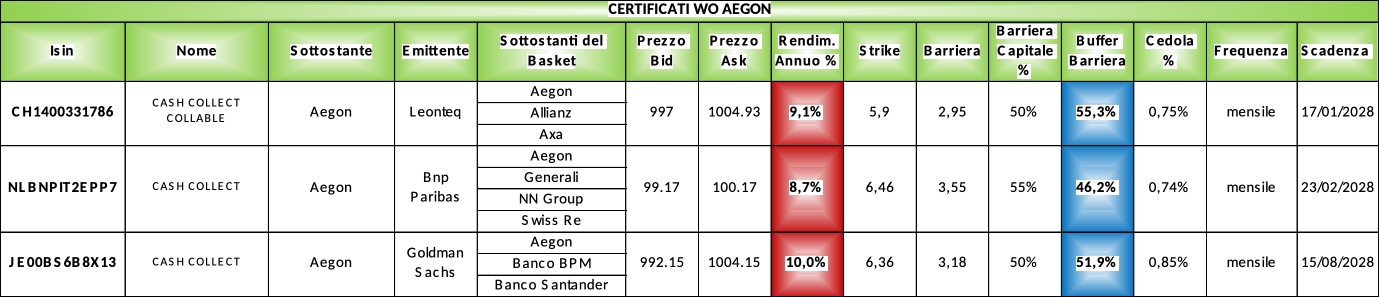

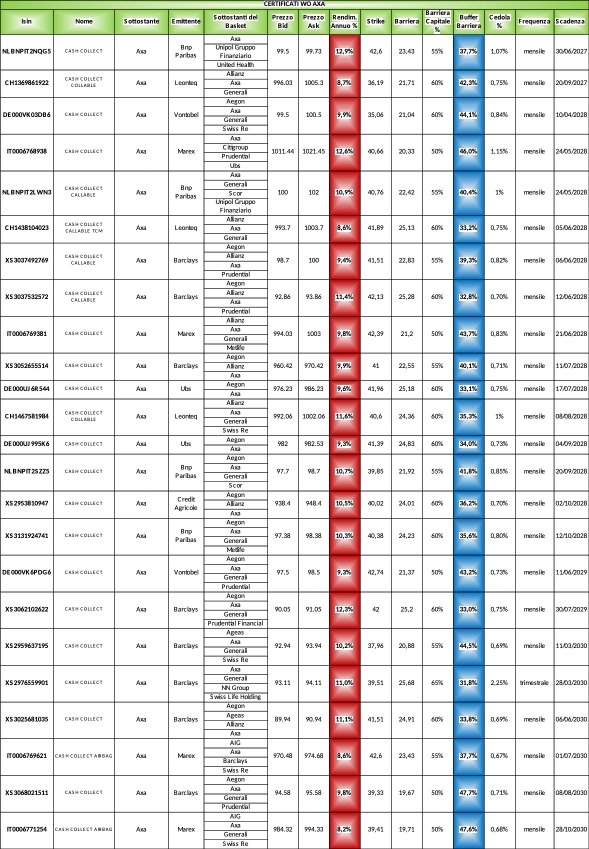

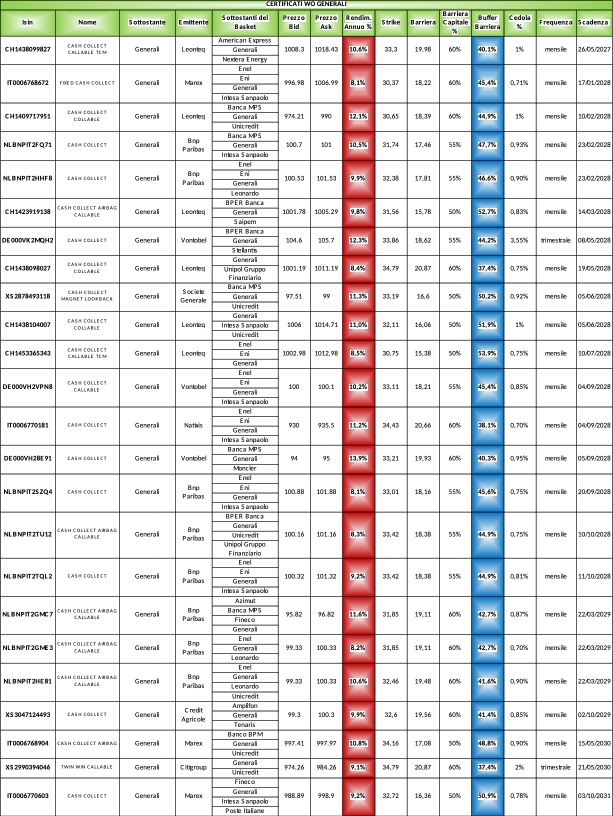

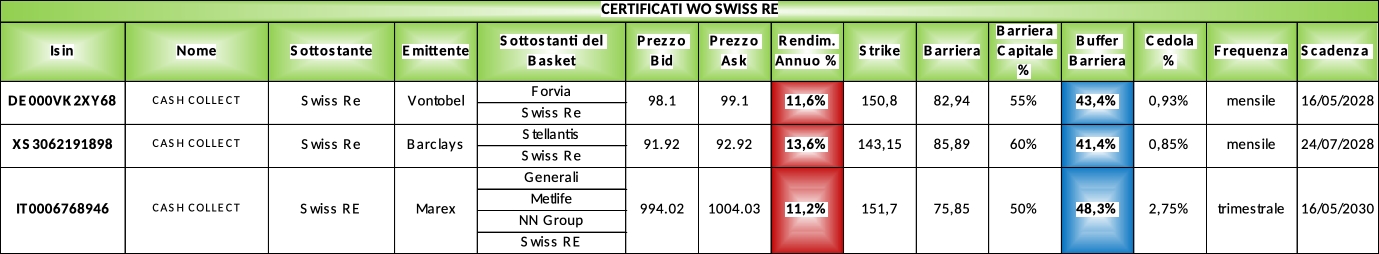

La lista completa, composta da 232 prodotti, con in rosso il rendimento annuo ricalcolato ed in blu il buffer barriera suddivisa in sotto tabelle come segue:

- per buffer: buffer >50%, buffer >55%, buffer > 60%

- Softcall

- Airbag

- Airbag Callable

- Fixed

la trovate Qui (link al file excel). Come sempre la lista è ordinata per scadenze crescenti ed hyperlinkata su Cedlab.

Conclusioni e considerazioni personali

Nella lista vi sono tanti buoni prodotti che possono dare sia rendimento che resilienza al vostro portafoglio. Come era facile aspettarsi, ci sono moltissimi Softcall (ho fatto una sezione a parte per gli AirSoft) per i quali bisogna fare attenzione al timing di acquisto e al prezzo: non comprateli mai (se la data di possibile attivazione della clausola è già passata) ad un prezzo superiore al nominale +1 cedola, se siete proprio fiduciosi, 1 cedola e mezza, perché rischiereste di restare col cerino in mano in caso di autocall.

Mi preme segnalare che per effetto dell’innalzamento della volatilità, vi sono diversi prodotti che sono “lì lì” per essere richiamati (pochi giorni), ma quotano intorno alla pari, garantendo, in caso di richiamo, un buon guadagno in un breve periodo. Per questo motivo li ho lasciati nella lista. Sono sicuro che riuscirete a trovarli 😉

Una ultima considerazione: in lista trovate anche certificati con sottostanti un po’ naif. Ricordate che, in quel caso, avere un buffer alto può non essere una vera protezione, perché quei sottostanti possono variare molto bruscamente di prezzo.

Buon gain a tutti.

Un certificato solo "Italy"?

Emesso il 19/11, farà strike venerdì 21/11 questo nuovo certificato di BNP PARIBAS, con titoli tutti “italiani”:

ENI/ GENERALI/ INTESA/ STM

ISIN: NLBNPIT2YAI2

- Rendimento: 1,15% mese (13,8% p.a.)

- Barriere: 50% sia per il capitale che per il flusso cedolare

- Autocall: dal secondo mese (21/01/26) con trigger 100% e successivo step down -2% al mese, fino al 58%

- Scadenza: biennale (22/11/27)

STM, ai valori attuali, dovrebbe avere una barriera sotto 10

DUE NOVITA’ DI LEONTEQ SECURITIES AG PER CAVALCARE LA VOLATILITA’

Due strutture identiche, autocallable, emesse contemporaneamente, di breve durata (un anno e mezzo), ad alto rendimento e con meccanismo step down aggressivo.

CH1491781840

Ha fatto fixing il 7/11/25 ed è stato emesso il12/11/25; scade il 5/5/27

Sottostanti:

- INTEL: strike 38,1300; barriera 19,0650

- KERING: strike 299,9000; barriera 149,9500

- STM: strike 20,1600; barriera 10,0800

- TESLA: strike 429,5200; barriera 214,7600

Barriere: 50% sia per il capitale che per il flusso cedolare

Rendimento: fino al 22% p.a. lordo (fino al 1,833% lordo al mese)

Autocall: dal secondo mese (5/1/26) con trigger 97%, per poi scendere del 3% al mese fino al 52% il 5/4/27

Volatilità implicita media: 47% (Intel e Tesla la più volatili) [Fonte CEDLAB PRO]

CH1491782210

Emissione, struttura e durata sono uguali al certificato precedente, così come il meccanismo step down.

Sottostanti:

- MPS: strike 7,7550; barriera3,8775

- BNP PARIBAS: strike 65,4900; barriera 32,7450

- RENAULT: strike 34,0400; barriera17,0200

- STELLANTIS: strike 8,7100; barriera 4,3550

Barriere: sempre 50% sia per il capitale che per il flusso cedolare

Rendimento: fino al 16% p.a. lordo (fino al 1,333% lordo al mese)

Volatilità implicita media: 33,26% (Stellantis 41,4) [Fonte CEDLAB PRO]

Autocall e step down simili al certificato precedente: le date di osservazione di richiamo anticipato e i rispettivi livelli di trigger sono uguali.

I titoli dei due certificati sono ben noti, ma sappiamo che strutture simili (alto rendimento, step down aggressivo e breve durata) favoriscono il mantenimento del prezzo anche di fronte a mercati moderatamente ribassisti.

“Questo documento è a solo scopo promozionale e non costituisce ricerca o consulenza all’investimento. Non costituisce neppure una raccomandazione per l’acquisto di strumenti finanziari né un’offerta o una sollecitazione di un’offerta. Tutti i rendimenti indicati sono lordi secondo la misura della tassazione in vigor al momento dell’emissione. Gli strumenti finanziari descritti non sono prodotti semplici e il loro funzionamento può essere di difficile comprensione. I certificates sono anche soggetti al rischio emittente”

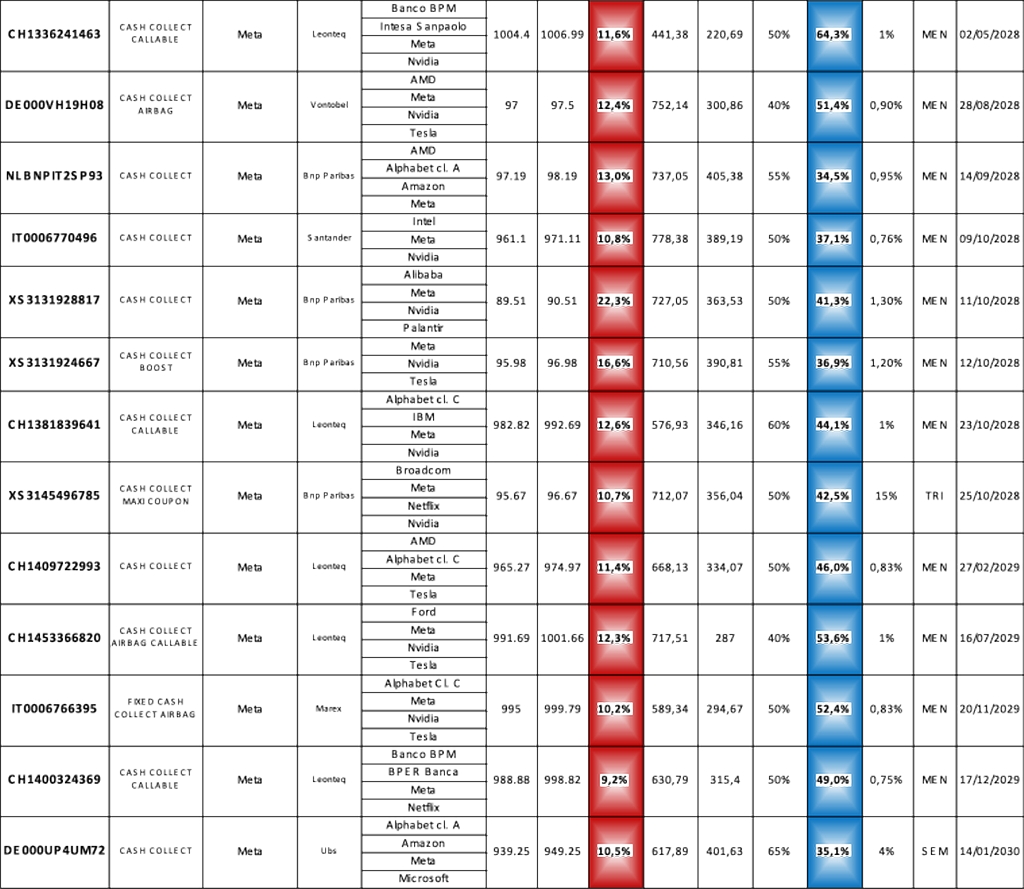

Brainstorming: STMicroelectronics

14 novembre 2025

(a cura di Fernando Ciapparoni)

Premessa

L’obiettivo di questo articolo, primo della serie “brainstorming”, è quello di scandagliare con profondo dettaglio i certificati con STMicroelectronics come sottostante. In pratica mettiamo STMicroelectronics ai Raggi X e vediamo cosa ne esce.

Panoramica su STMicreoelectronics

STMicroelectronics (ticker “STMMI”) è una multinazionale europea leader nel settore dei semiconduttori, con sede a Ginevra, Svizzera. Opera a livello globale fornendo componenti elettronici per una vasta gamma di applicazioni: automotive, industriale, elettronica di consumo, IoT, telecomunicazioni e ora anche infrastrutture cloud e AI. Ha stabilimenti produttivi in Europa e Asia e una forte presenza in ricerca e sviluppo.

I settori chiave sono i seguenti:

- Automotive: soluzioni per veicoli elettrici, ADAS (sistemi di assistenza alla guida), sensori e microcontrollori.

- Industrial & IoT: microcontrollori, sensori MEMS, soluzioni per automazione e smart energy.

- Consumer Electronics: chip per smartphone, dispositivi indossabili, e applicazioni audio/video.

- Cloud & AI: ST sta investendo pesantemente in interconnessioni ottiche ad alta velocità per data center e cluster AI.

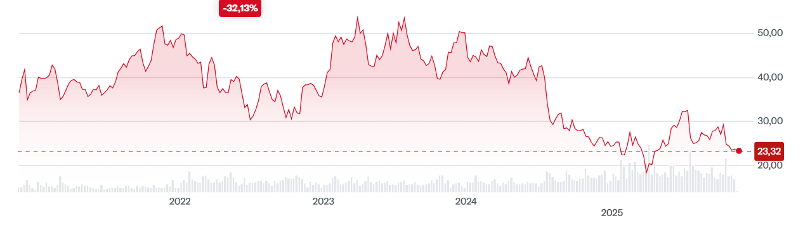

Andamento in borsa degli ultimi anni

Di seguito l’andamento di STMicroelectronics alla borsa di Milano (attenzione: STM è quotata anche al NYSE, ticker “STM” e alla borsa di Parigi e alcuni certificati hanno come sottostante queste quotazioni):

Prezzo attuale e range

- Prezzo attuale: circa €20,34

- Massimo 52 settimane: €28,41 (luglio 2025)

- Minimo 52 settimane: €15,76 (aprile 2025)

Performance su 3 anni

- Ultimi 3 anni: -43,6% (forte calo rispetto ai massimi storici)

- Ultimo anno: -14,6%

- Ultimi 6 mesi: -10,4%

- Ultimo mese: -15,7% (correzione significativa)

Trend storico

- 2023: STM ha toccato massimi sopra €36-40, spinta dalla domanda automotive e IoT.

- 2024: stabilizzazione, ma con volatilità legata al rallentamento del mercato semiconduttori.

- 2025: forte discesa, con minimi a €15,76 e massimi a €28,41. Il titolo ha perso oltre il 40% dai picchi di 2023-2024.

Fattori chiave

- Domanda debole nel settore semiconduttori (soprattutto consumer).

- Pressione sui margini e riduzione delle guidance.

- Investimenti in AI e Silicon Photonics: potrebbero sostenere il titolo nel medio termine.

- Buyback in corso e dividendo stabile (yield ~1,6%).

Beh, poteva andare meglio… Purtroppo molti certificati emessi nel 2023 e 2024 sono andati in fortissima difficoltà, come vedremo fra poco.

Selezione di certificati

Ci sono ad oggi 723 certificati con STMicroelectronics come sottostante. È necessario fare una piccola scrematura e poi dividere la risultante in sezioni.

Per prima cosa, eliminiamo dalla lista tutti quelli che hanno una barriera continua (anche no, grazie), quelli in dollari (vogliamo aggiungere il rischio cambio ad una volatilità 40.08?), i pochi reverse (nella prossima vita) e quelli con rendimento cedolare proprio basso. Beh, non leviamo molto: ne restano 486 ☹

A questo punto dobbiamo ragionare sulle barriere ma, stante che l’obiettivo era fare i Raggi X, non scartiamo proprio nulla: segmentiamo i 486 certificati che abbiamo in mano sulla base del buffer residuo. La prima cosa che salta all’occhio, dopo aver esaminato uno ad uno tutti i prodotti per ricalcolare il payoff annuo atteso (se a buon fine), è che il 95% dei prodotti quotano sotto la pari, tipico segnale di pressione ribassista sul titolo.

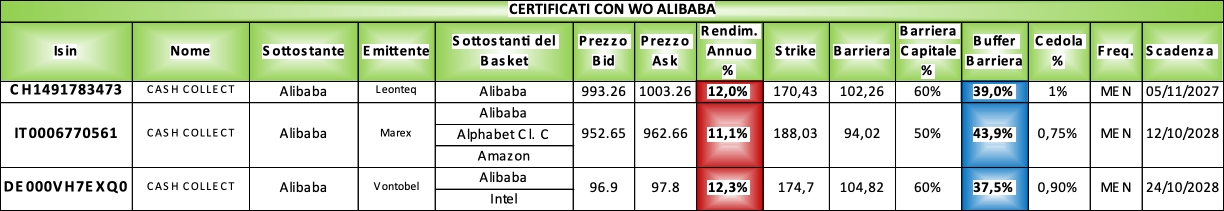

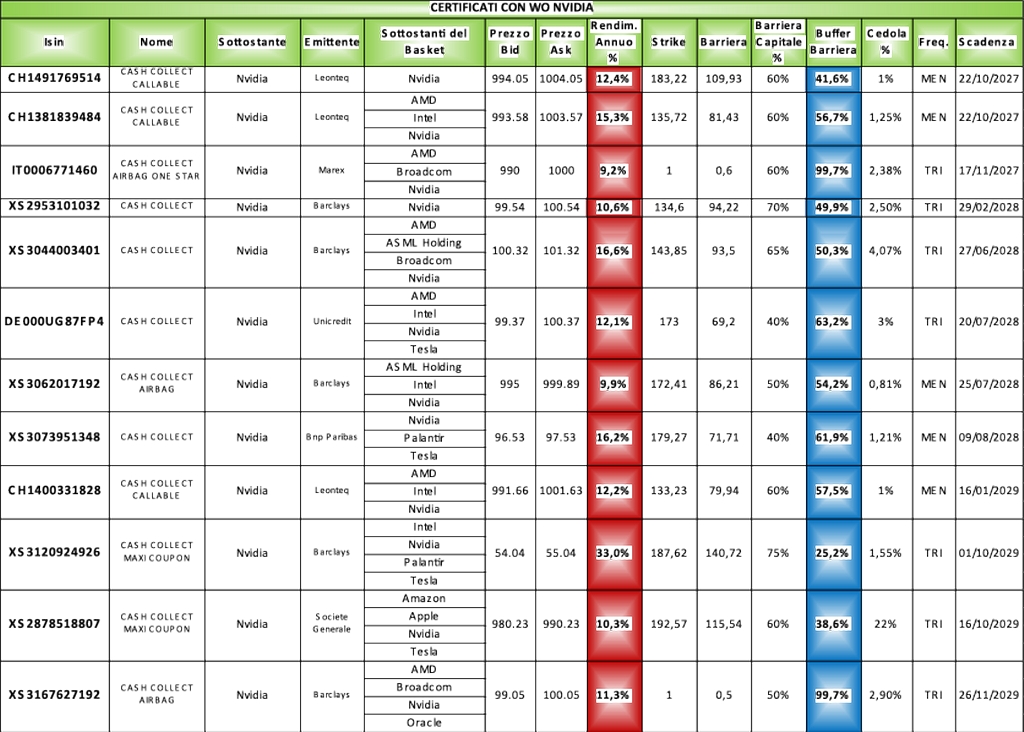

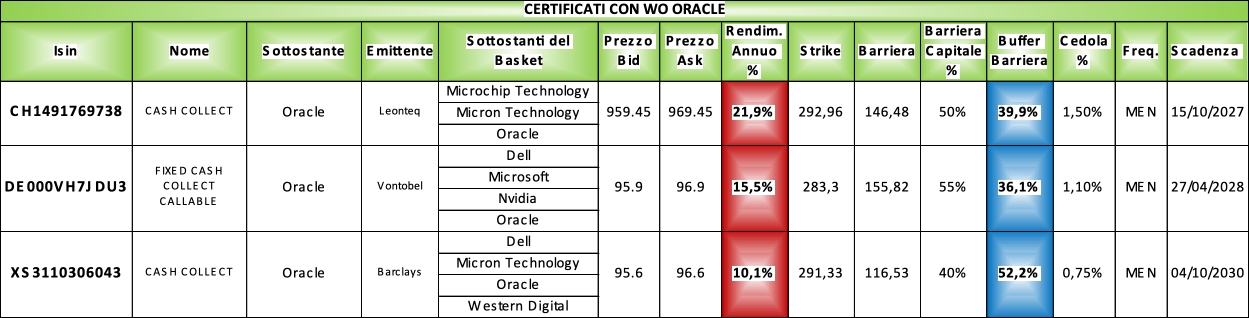

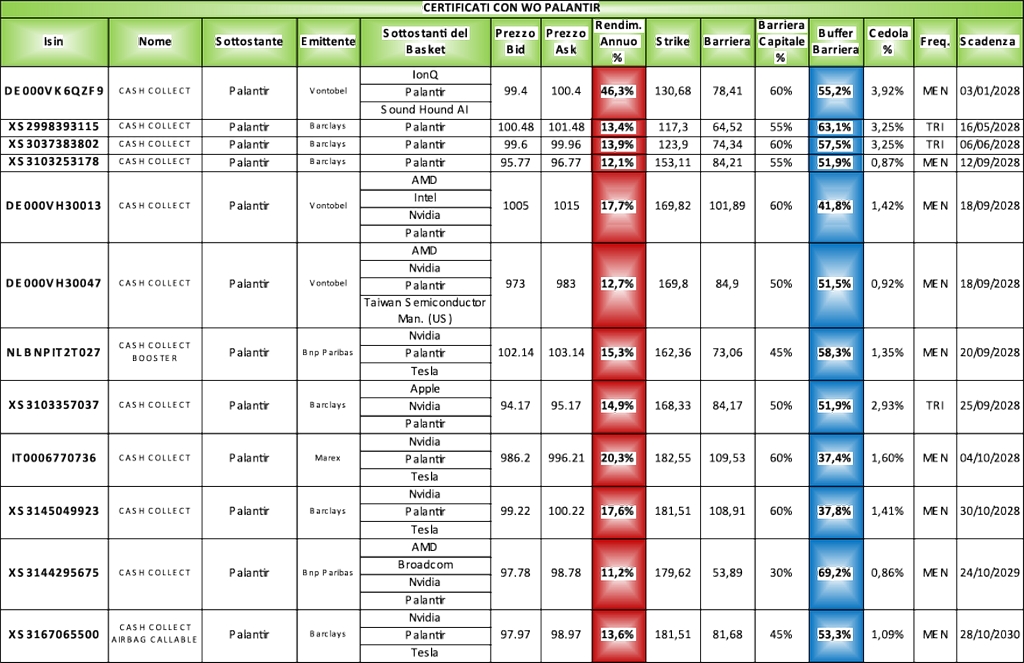

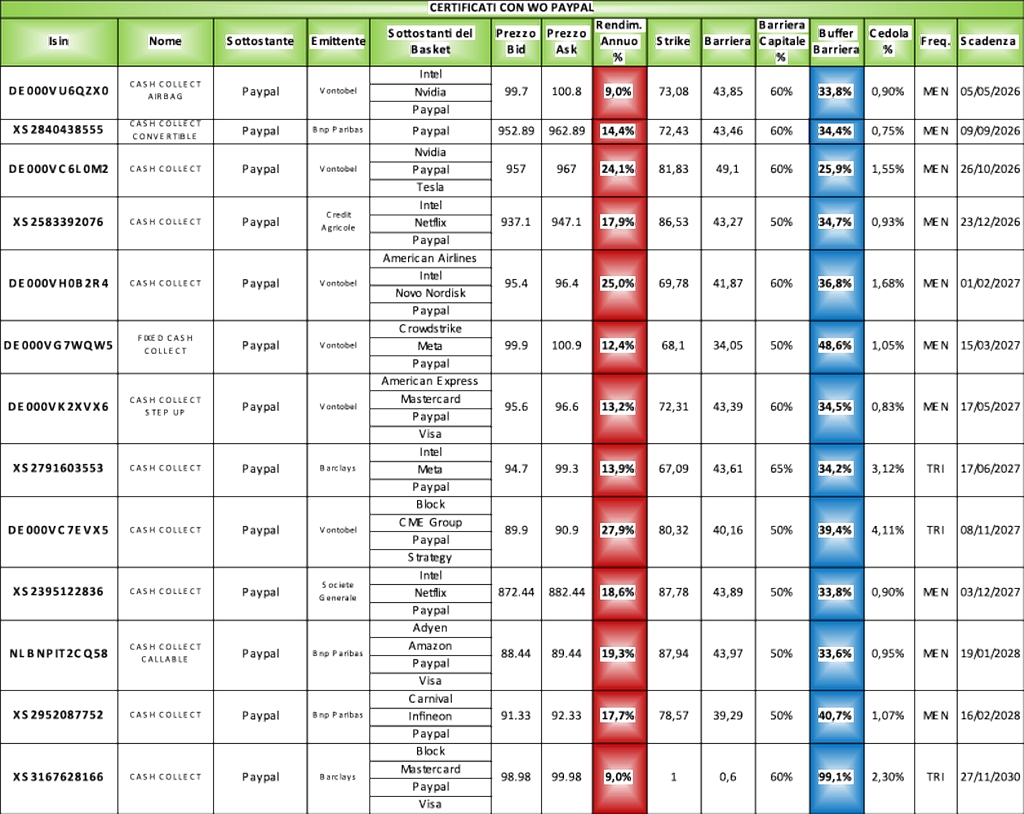

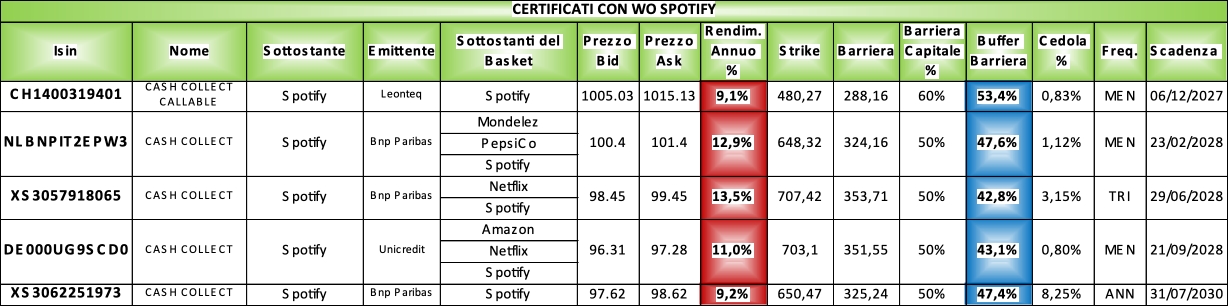

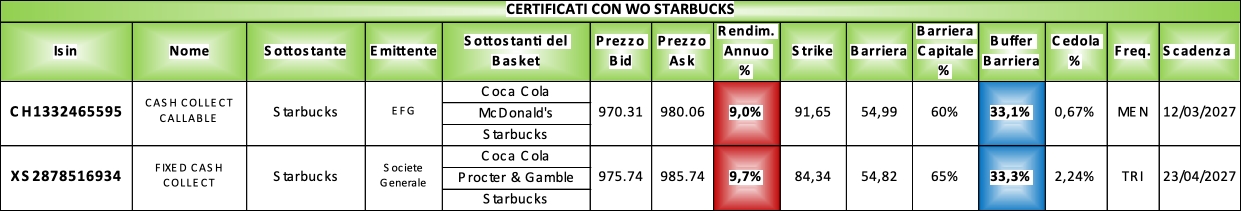

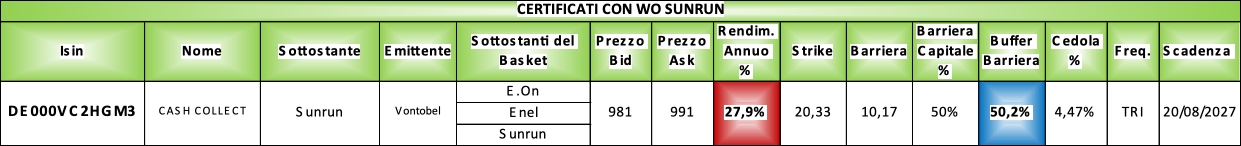

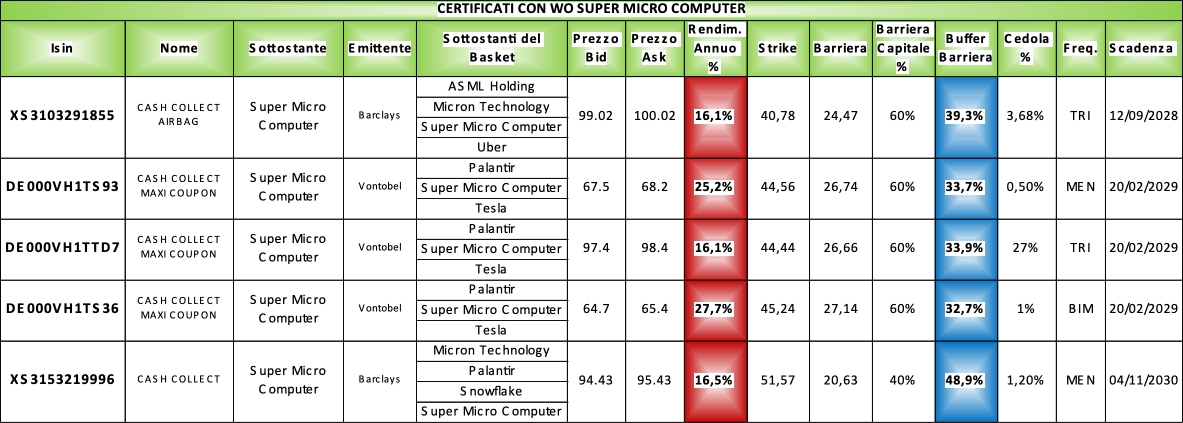

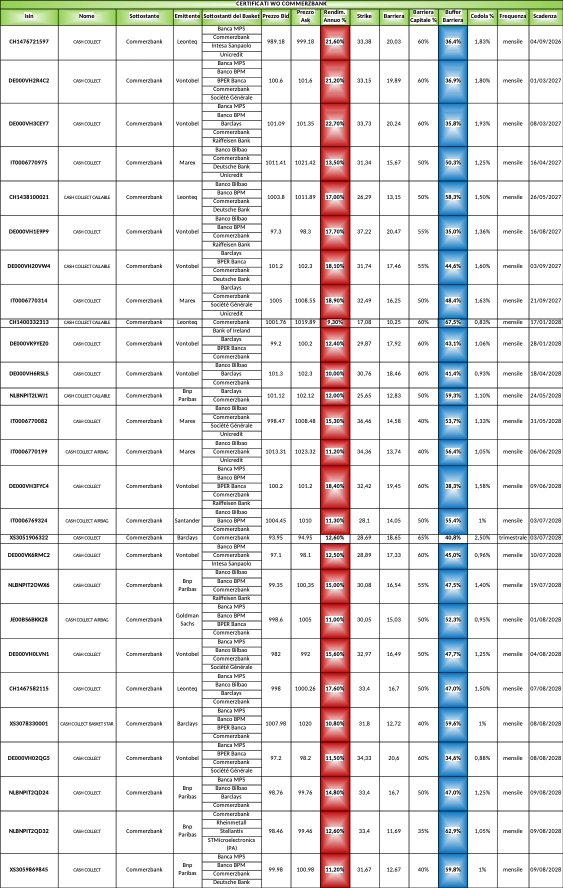

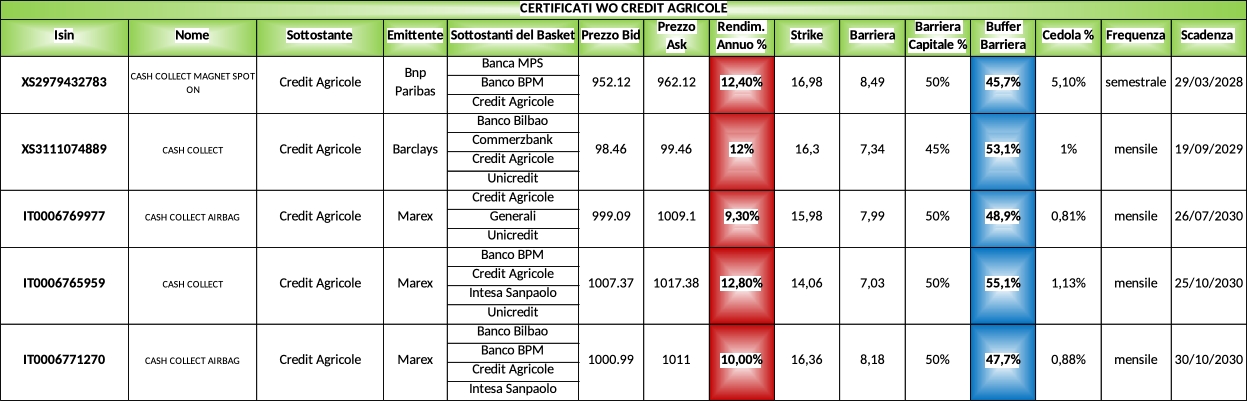

Certificati con STMicroelectronics come WO

Troviamo 328 certificati con queste caratteristiche. Le ho suddivise in due files: uno con i prodotti con buffer positivo e uno con i prodotti con buffer negativo.

Le tabelle complete relative ai prodotti con buffer positivo segmentate così:

- Per Buffer: fra 0 e 10%, fra 10% e 20%, >25%, >30%, >35%, >40%,

- Airbag

- Callable

le potete trovare Qui (link al file excel) in cui come sempre i certificati sono elencati per scadenza crescente, con il buffer barriera in blu e il rendimento annuo in rosso ricalcolato sulla base dell’ask di venerdi 14 novembre 2025.

La tabella completa relativa ai prodotti con buffer negativo segmentate così:

- Prodotti con WO entro il 10% da barriera capitale

- Prodotti con WO oltre il 10% da barriera capitale

la potete trovare Qui (link al file excel) in cui come sempre i certificati sono elencati per scadenza crescente, con il buffer barriera in blu e il rendimento annuo in grigio perché non significativo stante che il prodotto si trova sotto barriera.

Certificati con STMicroelectronics non come WO

Troviamo 150 certificati con queste caratteristiche. Le ho suddivise in due cartelle:

- Prodotti con buffer positivo

- Prodotti con buffer negativo.

Le potete trovare Qui (link al file excel).

La coppia mortale

Quando pensavo di aver terminato il lavoro, ho riflettuto sulle possibili accoppiate di STMicroelectronics, ricordandomi di un ragionamento fatto con un amico. Ho pertanto rifatto girare la giostra cercando tutti i prodotti con l’accoppiata mortale Stellantis + STMicroelectronics.

Perché questo? Perché qui, se avete un po’ di pelo sullo stomaco, troverete sicuramente rendimento e diverse buone opportunità essendo due titoli scesi veramente tanto.

Le tabelle complete relative ai prodotti con STMicroelectronics + Stellantis come sottostanti segmentate così:

- Prodotti con STM WO + Stellantis buffer positivo

- Prodotti con Stellantis WO + STM buffer positivo

- Prodotti con STM + Stellantis e altro sottostante come WO buffer positivo

- Prodotti con STM + Stellantis e altro sottostante come WO buffer negativo

Le potete trovare Qui (link al file excel) in cui come sempre i certificati sono elencati per scadenza crescente, con il buffer barriera in blu e il rendimento annuo in grigio perché non significativo stante che il prodotto si trova sotto barriera

Conclusioni e File

Sono sicuro che qualcosa di buono avete trovato 😊. Personalmente farei attenzione ai callable, li eviterei per questo titolo (eccetto quelli con airbag) perché il rischio di restare incastrati è significativo. Il fatto che gli Airbag sono più dei callable rende l’idea. Per chi ha posizioni sotto barriera o troppo vicino alla barriera ci sono tante occasioni di switch, con buffer > 25% (e magari airbag) e rendimenti direi più che buoni per far recuperare il terreno perduto.

Buon gain a tutti!

UTILITY-ENERGY

10 novembre 2025

Perchè energy? Perché tutto ciò che è legato all’Intelligenza Artificiale sta diventando estremamente energivoro, al punto che si ipotizza che, entro 5 anni, la quota di energia ‘divorata’ dai data center potrebbe salire fino al 10% dei consumi globali (si legge che ChatGPT consuma da solo come 180.000 famiglie americane).

Perciò i big tech stanno firmando contratti pluriennali con aziende energy, sia rinnovabili che nucleari.

Fra i protagonisti di questa silenziosa rivoluzione energetica entra a buon diritto Constellation Energy Corp, uno dei maggiori fornitori di energia elettrica negli Stati Uniti, con sede a Baltimora (Maryland). Fa parte quindi del settore utility, si occupa di produzione e vendita di elettricità, gas naturale, e soluzioni energetiche sostenibili; inoltre asset nucleari, eolici e solari.

La capitalizzazione in euro è di circa 101,94 miliardi.

E’ vero che in Borsa è già cresciuta tanto negli ultimi due anni, ma non dimentichiamo che opera in un settore energetico in continua evoluzione, con forte interesse per le energie rinnovabili e anche nucleari (a tal proposito è stato recentemente annunciato – Reuters 23/9/25 – che il progetto Crane Clean Energy Center in Pensylvania, riavvio di una centrale nuceare, è quasi completato e la procedura di autorizzazione presso la U.S. Nuclear Regulatory Commission procede secondo i tempi previsti).

La maggioranza degli analisti è buy con prezzo obbiettivo 418 USD (oggi ha chiuso a 360,70 USD), un paio sono neutral, nessun sell.

Da ultimo, c’è anche da tener presente, come potenziale fattore di rischio, che tutte le variabili geopolitiche, oggi imprevedibili, possono avere una certa influenza sull’andamento di questo settore.

Constellation Energy Corp è il sottostante meno noto del nuovo Certificato di BNP (NLBNPIT2XTI4) che verrà emesso mercoledì 12/11, per fare strike venerdì 14/11.

Gli altri sottostanti sono: NextEra Energy, E.ON, Endesa (la più grande società di energia elettrica spagnola)

- RENDIMENTO: 14,4% p.a. (1,2% mese)

- BARRIERE: 50% sia per il capitale che per il flusso cedolare

- AUTOCALL: dal terzo mese (17/2/26) con trigger 95%, e successivo step down -1% al mese fino al 63%

- DURATA: triennale con scadenza 14/11/28

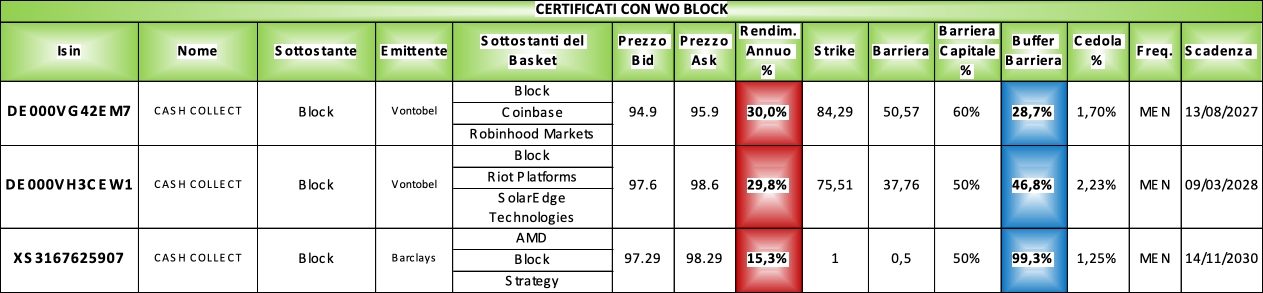

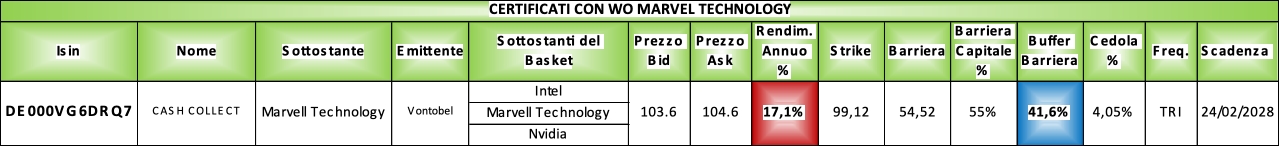

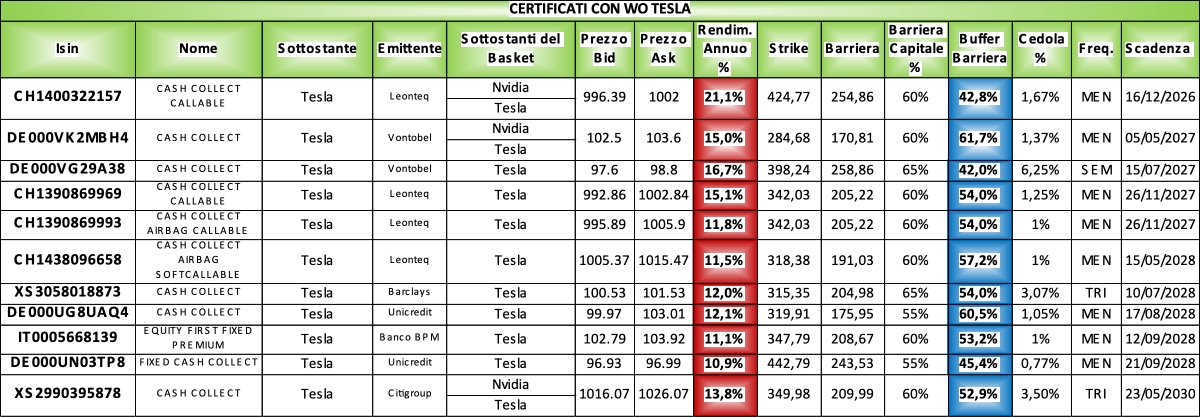

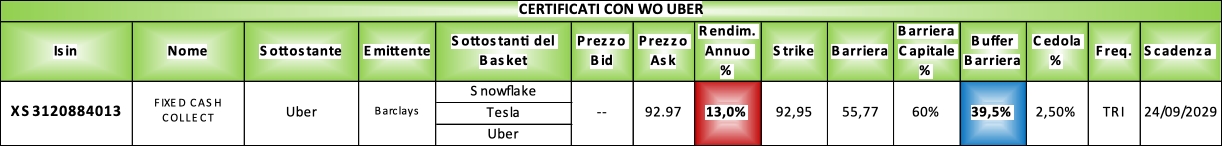

Stock Picking: USA

7 novembre 2025

(a cura di Fernando Ciapparoni)

Premessa

L’obiettivo di questa serie di articoli, chiamati stock picking, è quello di andare a ricercare prodotti con worst of “diversi” dal solito, per bilanciare adeguatamente il nostro portafoglio.

Non possono mancare, in un portafoglio bilanciato, certificati con sottostanti di oltre oceano, sebbene, secondo me, in maniera ridotta e “ben pensata”.

Il mercato USA è, infatti, storicamente più volatile di quello europeo e molti titoli sono spesso soggetti ad improvvise cadute, che mettono in difficoltà i nostri prodotti. Di qui rendimenti attesi in generale “alti”. Se volete sapere la volatilità implicita dei sottostanti che state analizzando, potete prendere come riferimento l’articolo sulla volatilità pubblicato da me recentemente.

Gli emittenti si divertono, infine, ad inserire, nella strutturazione di alcuni prodotti, dei sottostanti davvero naif con volatilità assurde e rendimenti da casinò, che tendono ad ingolosire gli investitori ma che, a mio parere, vanno lasciati dove stanno o, quantomeno, relegati all’1% del capitale investito. Ricordiamo che un certificato che pesa 1%, se si brucia, incide mediamente sul payoff del 10% del capitale.

Metodo di selezione

La selezione poteva essere fatta in tanti modi diversi, io ho preferito, per rigorosità, applicare lo stesso schema degli altri articoli sullo stesso tema.

Ho cercato, quindi, tutti i certificati con determinate caratteristiche che hanno “quel sottostante” come worst of. Non vi sorprendete quindi di non trovare un sottostante che ritenevate ci dovesse essere. Semplicemente o non era il worst of di alcun prodotto o, se lo era, usciva dai parametri di selezione.

Per chiarezza nella selezione non troverete certificati reverse o in dollari e con buffer capitale/cedola minore del 25% e con payoff annuo minore del 9%.

Ricordo infine che, sebbene siano tutti sottostanti quotati in dollari, questi certificati sono quotati in euro e non sono sottoposti al rischio del cambio.

In fondo all’articolo troverete i link ai file excel, probabilmente più comodi.

Conclusioni e File

Sono sicuro che qualcosa di buono avete trovato. Come avrete notato il buffer barriera che ho impostato nella ricerca non è sempre lo stesso, analogamente il payoff minimo per “entrare in classifica”. Per payoff troppo bassi non è questo, a mio parere, lo strumento adatto per investire i propri risparmi. Mi sono, in ogni caso, tenuto largo su entrambi i selettori, in modo da soddisfare investitori con diverse propensioni al rischio.

I certificati che verranno richiamati con ragionevole certezza alla prossima osservazione sono stati scartati.

Le tabelle complete Stock picking USA le potete trovare Qui (link al file excel) in cui come sempre i certificati sono elencati per scadenza crescente, con il buffer barriera in blu e il rendimento annuo in rosso ricalcolato sulla base dell’ask di venerdi 7 novembre 2025.

Buon gain a tutti.

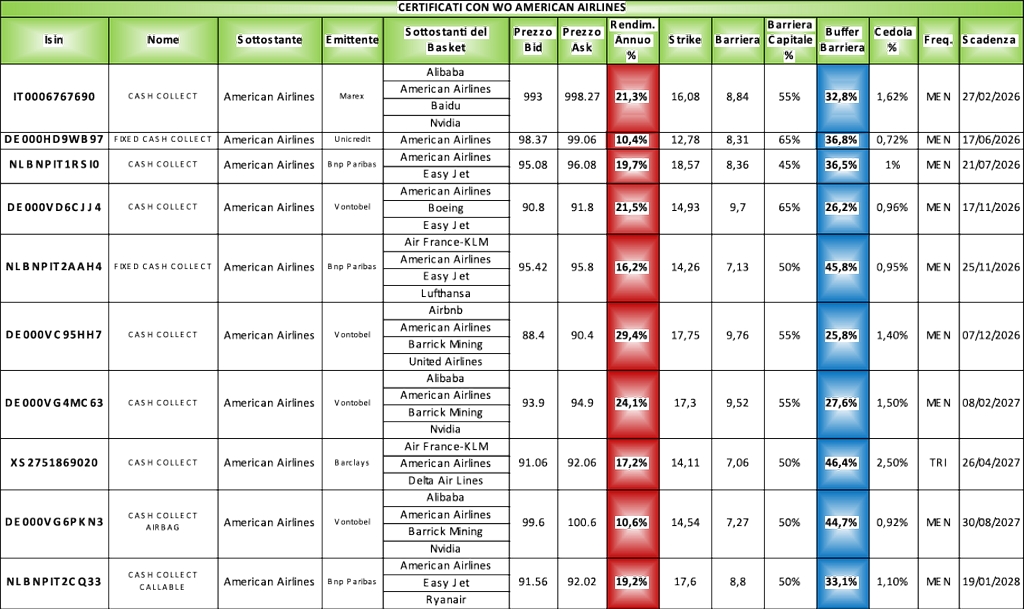

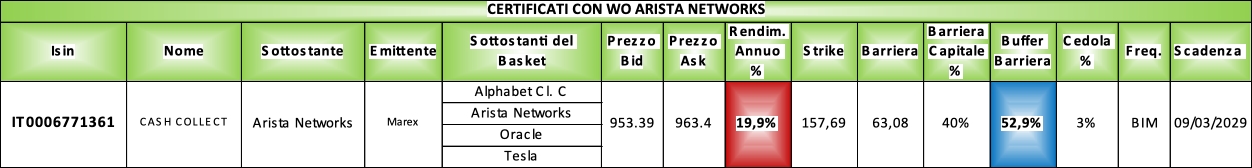

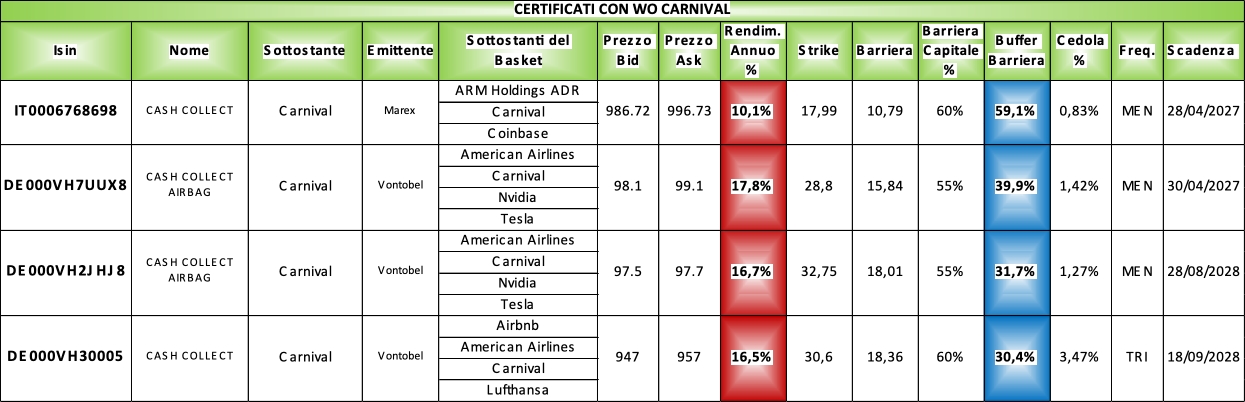

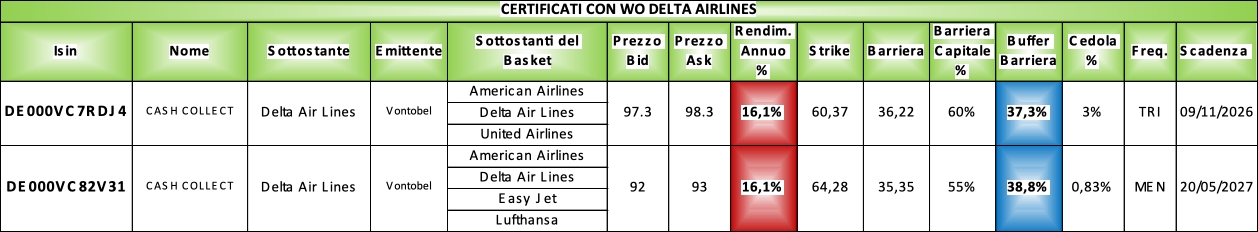

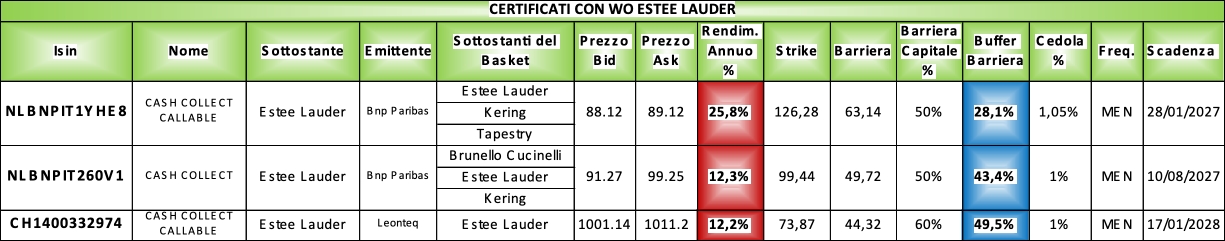

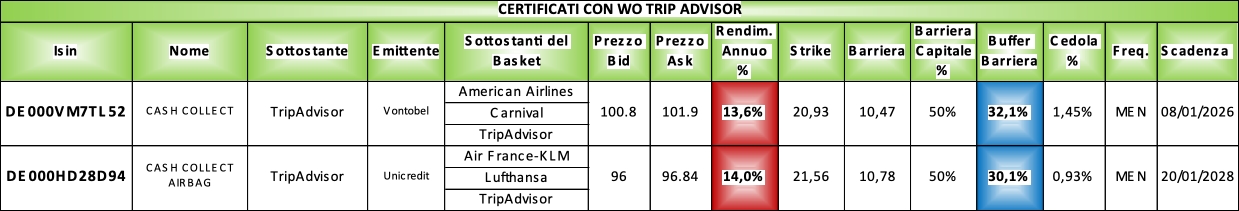

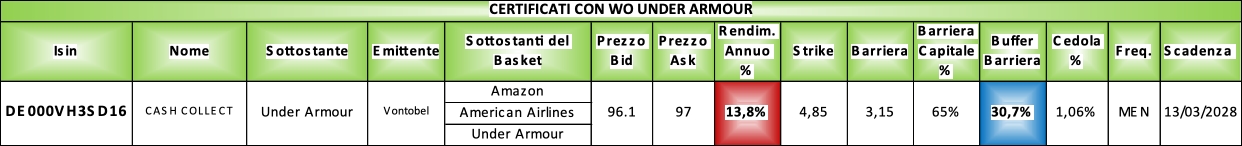

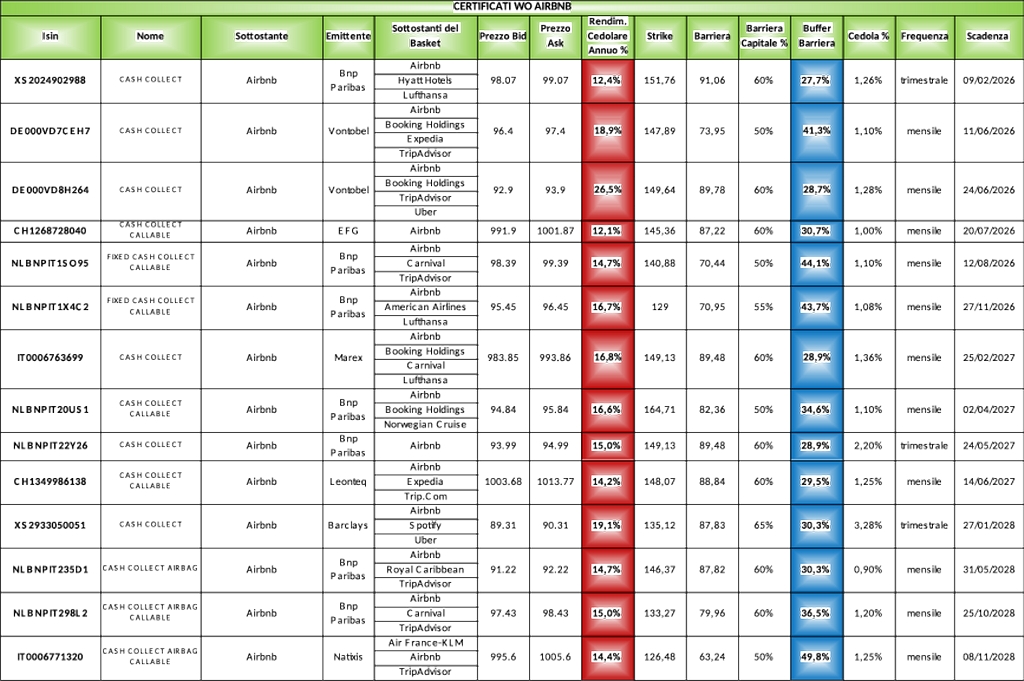

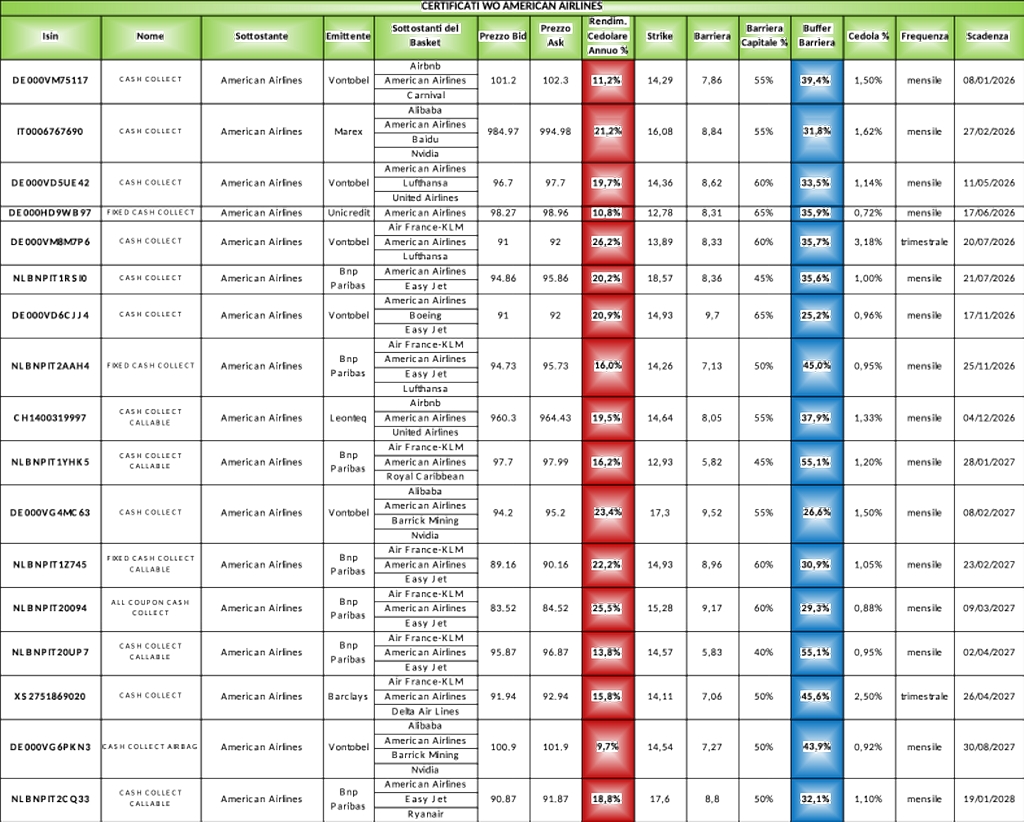

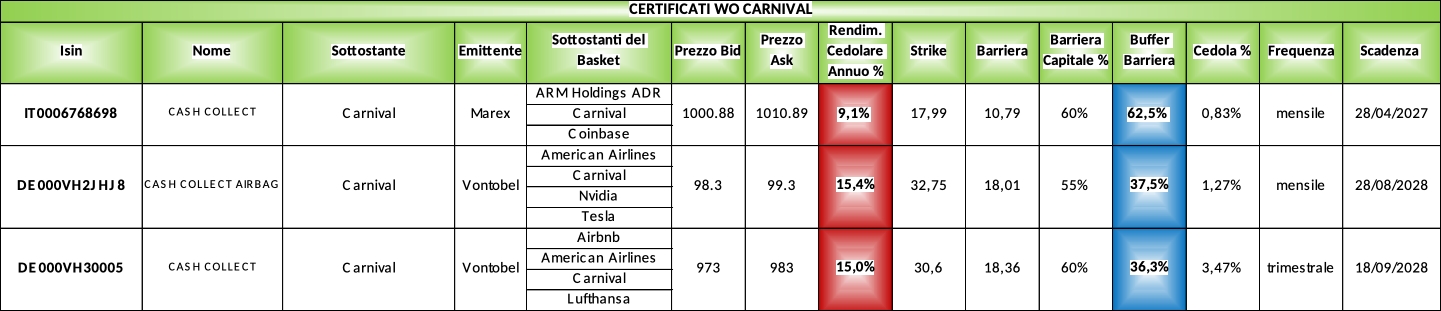

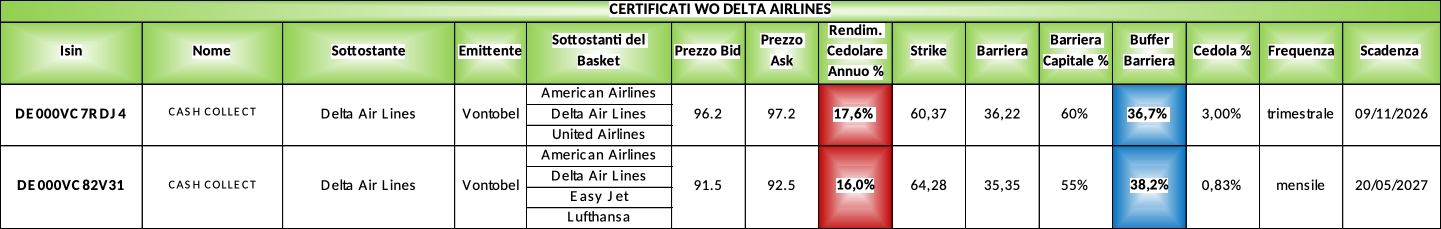

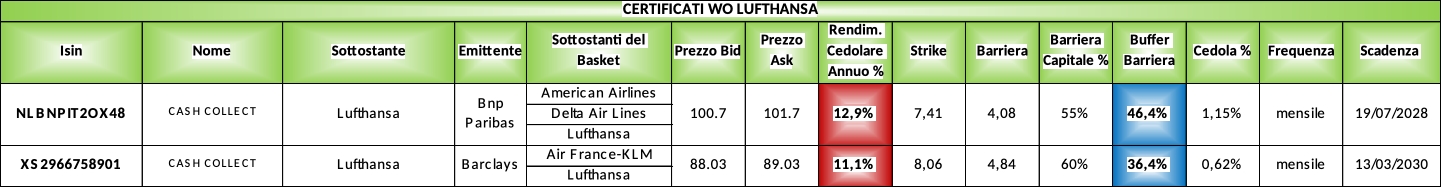

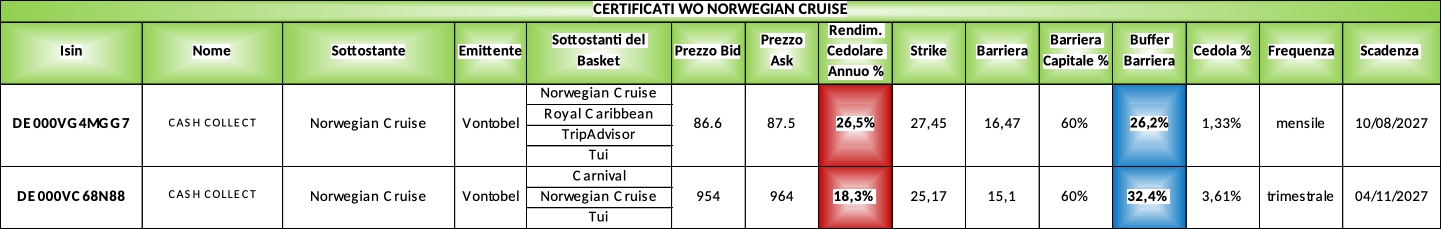

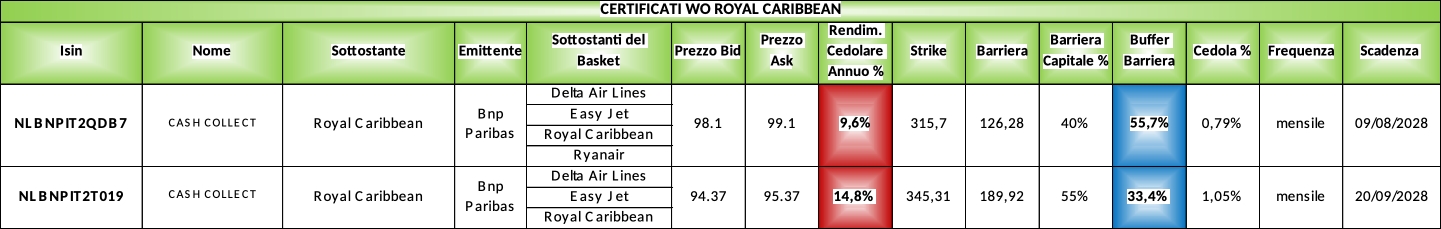

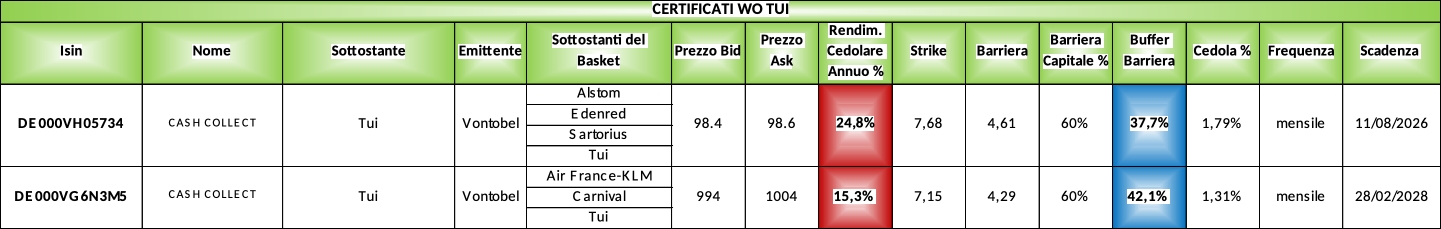

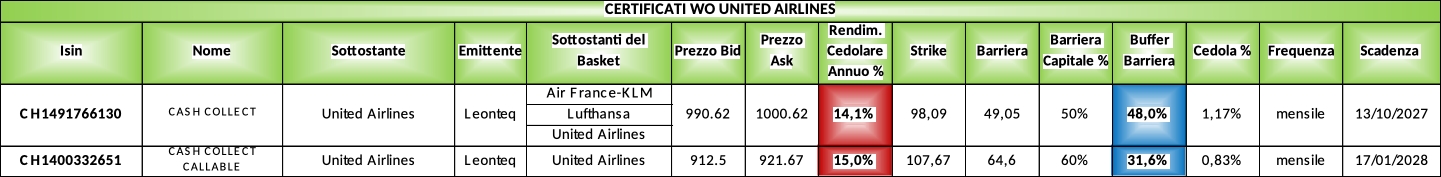

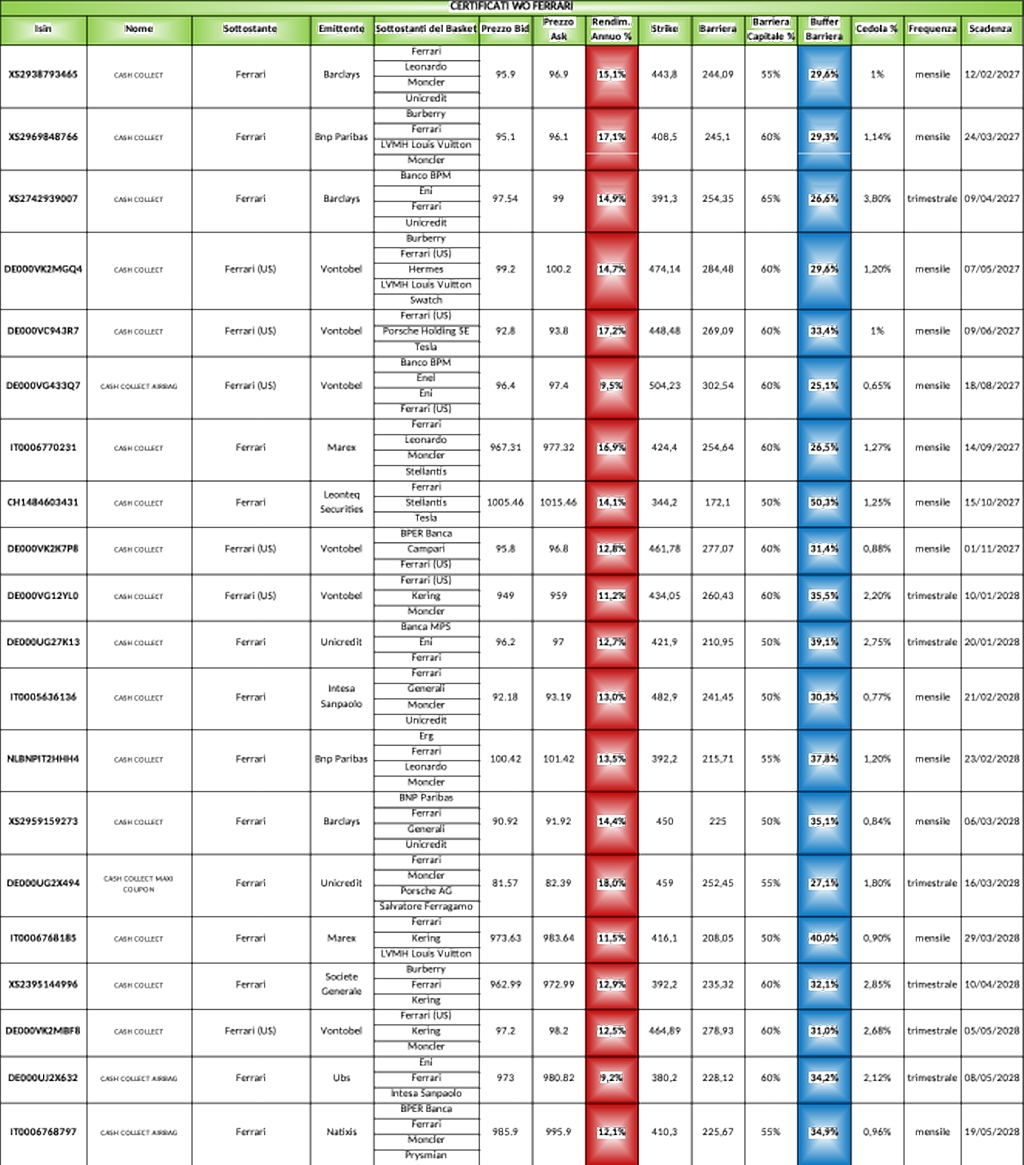

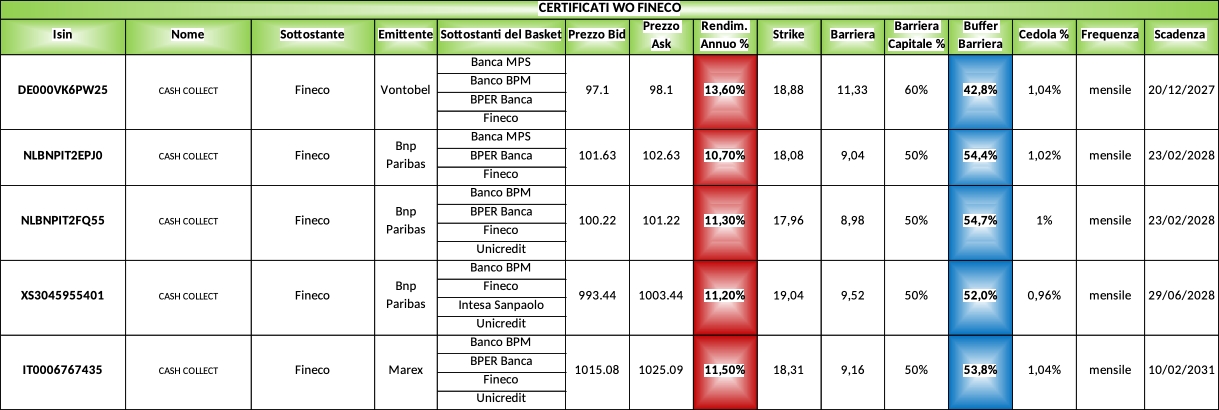

Stock Picking: Auto Viaggi e Compagnie Aeree

31 ottobre 2025

(a cura di Fernando Ciapparoni)

Premessa

In generale gli Emittenti, quando strutturano nuovi certificati, per poter offrire un rendimento adeguato, seguono il mercato inserendo i sottostanti che sono scesi molto (alta volatilità = payoff alto) o con alto dividendo. Troviamo, quindi, in questo momento, un mercato inflazionato da certificati con sottostanti bancari, con Stellantis e/o STM. Il resto… latita.

È buona norma, nella costruzione e nella “manutenzione” del proprio portafoglio (gestione ingresso nuovi certificati a fronte di richiami), cercare di bilanciare l’esposizione (oltre che sui vari Emittenti) sui sottostanti, cercando di evitare di acquistare una raffica di doppioni con sempre la stessa “roba” dentro. In tempi recenti mi sono trovato con oltre il 40% del portafoglio esposto su un unico sottostante e ho dovuto dare una risistemata a quello che avevo 😊.

L’obiettivo di questo articolo è quindi di trovare qualche buon certificato con sottostanti diversi dai soliti noti spaziando nei settori Viaggi, Compagnie Aeree e Auto (non Stellantis che ho già trattato in un articolo dedicato poche settimane fa).

A differenza di altri articoli che prendevano in analisi un determinato settore, qui ho preferito fare uno “stock picking” cercando tutti i certificati con determinate caratteristiche con quel sottostante.

Per chiarezza, le varie liste presentate contengono i certificati che hanno come worst of il sottostante analizzato altrimenti la selezione avrebbe poco senso 😉.

In fondo all’articolo troverete i link ai file excel, probabilmente più comodi.

Settore Viaggi e Compagnie Aeree

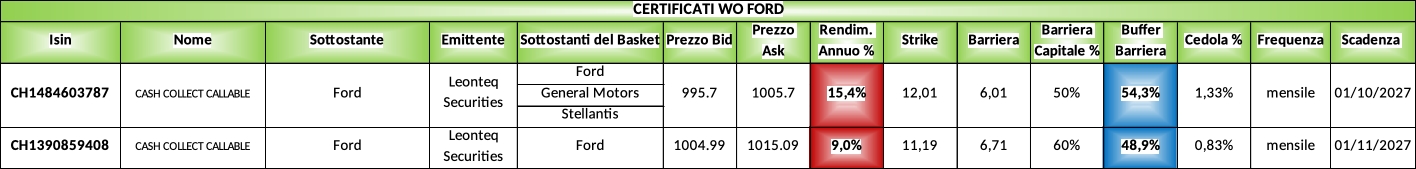

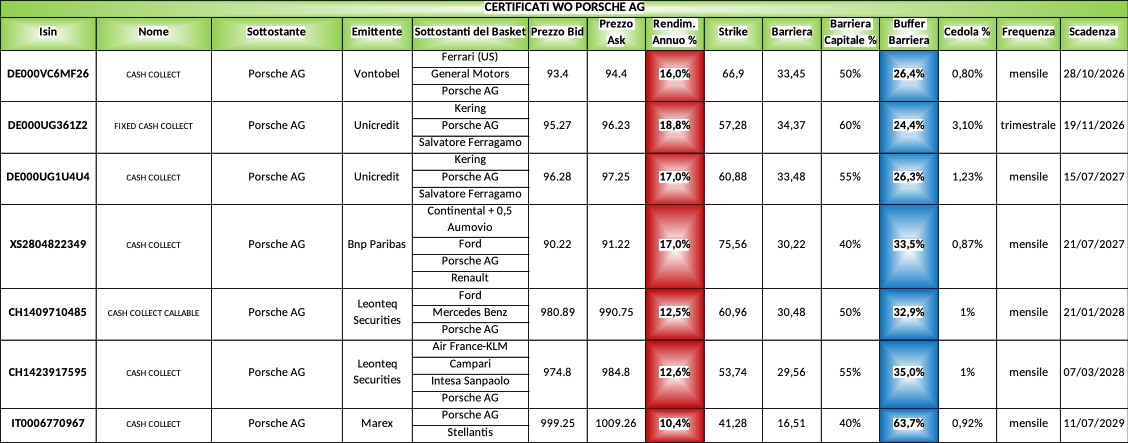

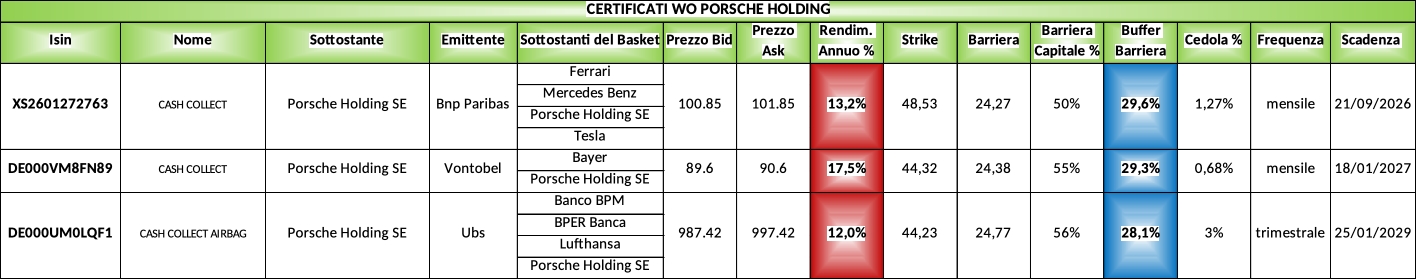

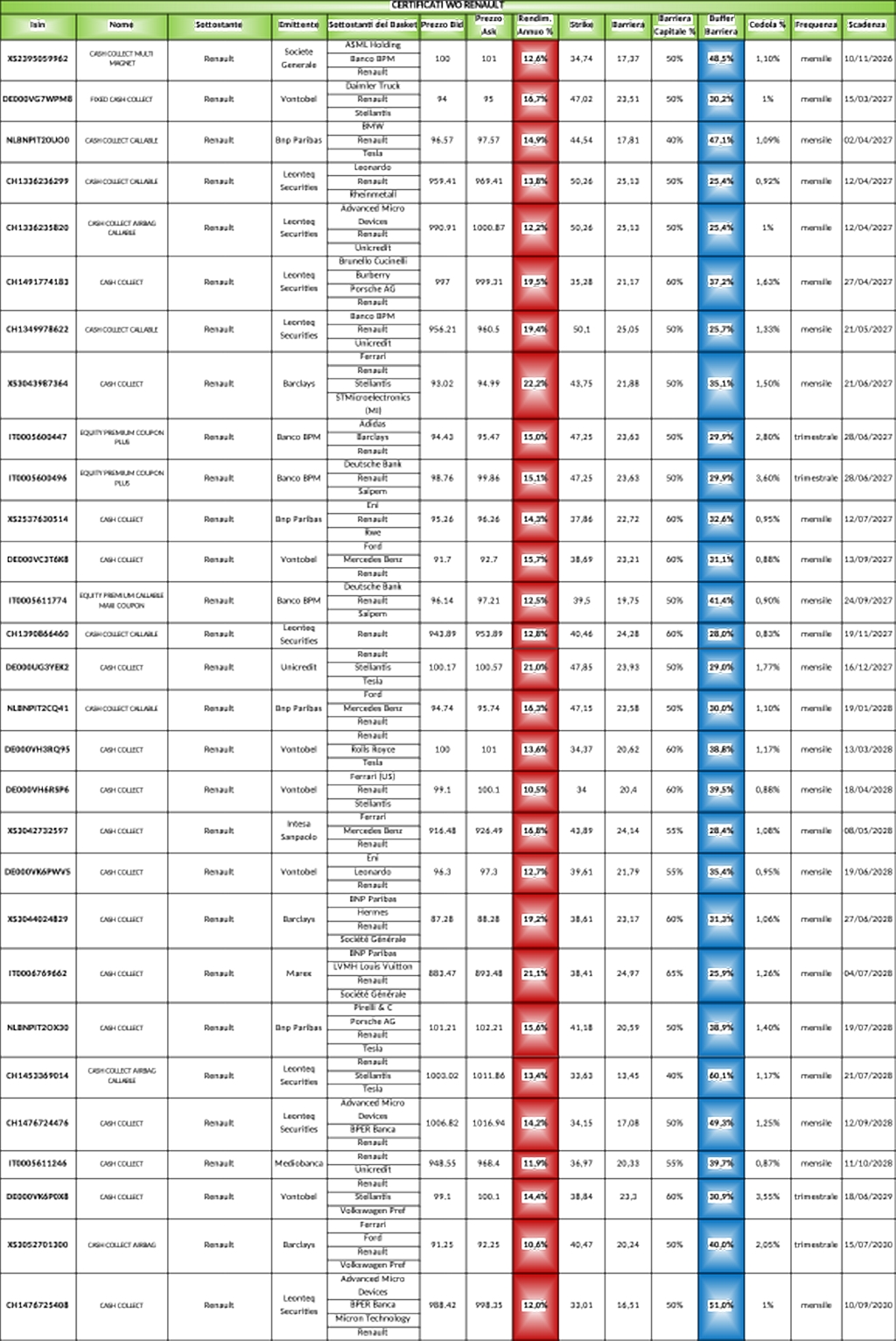

Settore Auto

Conclusioni e File

Sono sicuro che qualcosa di buono avete trovato. Come avrete notato, il buffer barriera che ho impostato nella ricerca non è sempre lo stesso, analogamente il payoff minimo per “entrare in classifica”. Per payoff troppo bassi non è questo, a mio parere, lo strumento adatto per investire i propri risparmi. Mi sono, in ogni caso, tenuto largo su entrambi i selettori, in modo da soddisfare investitori con diverse propensioni al rischio.

I certificati reverse, quelli in dollari e quelli che verranno richiamati con ragionevole certezza alla prossima osservazione sono stati scartati.

Le tabelle complete per il settore Viaggi e Compagnie Aeree le potete trovare Qui (link al file excel) in cui come sempre i certificati sono elencati per scadenza crescente, con il buffer barriera in blu e il rendimento annuo in rosso ricalcolato sulla base dell’ask di venerdi 31 ottobre 2025.

Le tabelle complete per il settore Auto le potete trovare Qui (link al file excel) in cui come sempre i certificati sono elencati per scadenza crescente, con il buffer barriera in blu e il rendimento annuo in rosso ricalcolato sulla base dell’ask di venerdi 31 ottobre 2025.

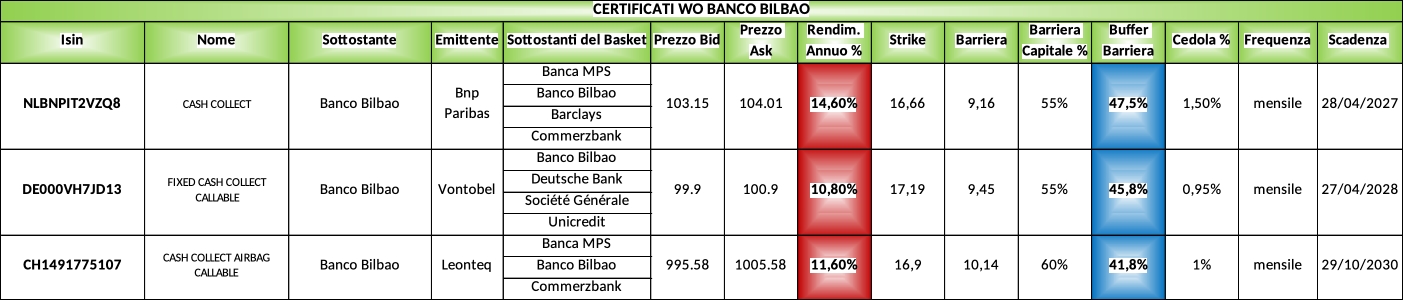

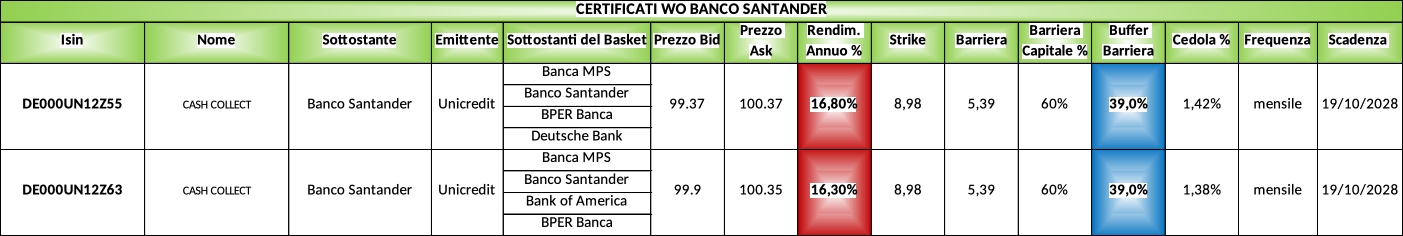

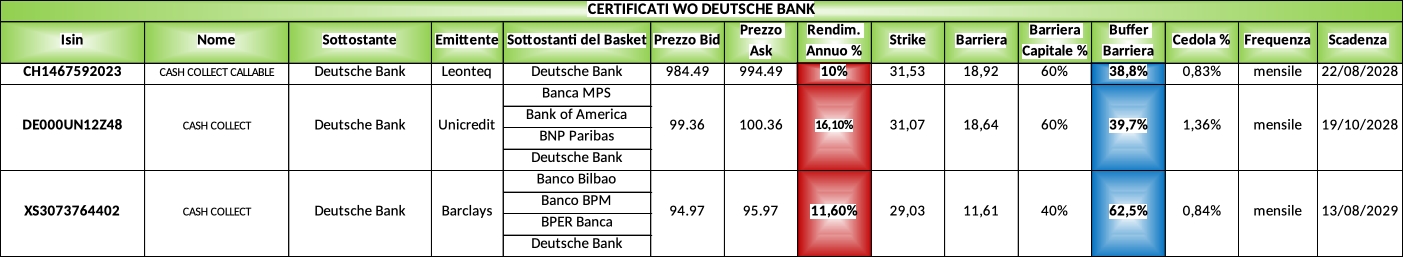

Stock Picking: Banche e Assicurazioni

31 ottobre 2025

(a cura di Fernando Ciapparoni)

Premessa

In generale, gli Emittenti, quando strutturano nuovi certificati, per poter offrire un rendimento adeguato, seguono il mercato inserendo i sottostanti che sono scesi molto (alta volatilità = payoff alto) o con alto dividendo. Troviamo, quindi, in questo momento, un mercato inflazionato da certificati con sottostanti bancari, con Stellantis e/o STM. Il resto… latita.

È buona norma, nella costruzione e nella “manutenzione” del proprio portafoglio (gestione ingresso nuovi certificati a fronte di richiami), cercare di bilanciare l’esposizione (oltre che sui vari Emittenti) sui sottostanti, cercando di evitare di acquistare una raffica di doppioni con sempre la stessa “roba” dentro. In tempi recenti mi sono trovato con oltre il 40% del portafoglio esposto su un unico sottostante e ho dovuto dare una risistemata a quello che avevo 😊.

L’obiettivo di questo articolo è quindi di trovare qualche buon certificato con sottostanti diversi dai soliti noti spaziando nei settori Banche e Assicurazioni.

A differenza di altri articoli che prendevano in analisi un determinato settore, qui ho preferito fare uno “stock picking” cercando tutti i certificati con determinate caratteristiche con quel sottostante.

Non troverete Unicredit o Intesa San Paolo, ma troverete Julius Bear e Banco di Santander, per capirci. Per chiarezza, le varie liste presentate contengono i certificati che hanno come worst of il sottostante analizzato altrimenti la selezione avrebbe poco senso 😉.

In fondo all’articolo troverete i link ai file excel, probabilmente più comodi.

Settore Banche

Settore Assicurazioni

Conclusioni e File

Sono sicuro che qualcosa di buono avete trovato. Come avrete notato, il buffer barriera che ho impostato nella ricerca non è sempre lo stesso, analogamente il payoff minimo per “entrare in classifica”. Per payoff troppo bassi non è questo, a mio parere, lo strumento adatto per investire i propri risparmi. Mi sono in ogni caso tenuto largo su entrambi i selettori, in modo da soddisfare investitori con diverse propensioni al rischio.

I certificati reverse, quelli in dollari e quelli che verranno richiamati con ragionevole certezza alla prossima osservazione, sono stati scartati.

Le tabelle complete per il settore Banche le potete trovare Qui (link al file excel) in cui come sempre i certificati sono elencati per scadenza crescente, con il buffer barriera in blu e il rendimento annuo in rosso, ricalcolato sulla base dell’ask di venerdì 31 ottobre 2025.

Le tabelle complete per il settore Assicurazioni le potete trovare Qui (link al file excel) in cui come sempre i certificati sono elencati per scadenza crescente, con il buffer barriera in blu e il rendimento annuo in rosso, ricalcolato sulla base dell’ask di venerdì 31 ottobre 2025.