L’asset obbligazionario gioca un ruolo fondamentale in un portafoglio di investimento di lungo periodo, specialmente per la diversificazione del rischio e la stabilità. Analizzando l’approccio di investitori di fama come Ray Dalio e altri grandi investitori istituzionali, possiamo delineare come gli strumenti obbligazionari vengono utilizzati in modo strategico.

Ruolo delle Obbligazioni in un Portafoglio di Lungo Periodo

1. Stabilità e Riduzione della Volatilità:

– Le obbligazioni tendono ad avere una volatilità inferiore rispetto alle azioni. Ciò significa che possono stabilizzare il portafoglio, specialmente durante i periodi di alta volatilità dei mercati azionari.

– Ad esempio, durante la crisi finanziaria del 2008, i portafogli con una componente significativa di obbligazioni hanno subito perdite minori rispetto a quelli composti principalmente da azioni.

2. Flussi di Reddito:

– Le obbligazioni pagano interessi periodici, fornendo un flusso di reddito stabile. Questo è particolarmente utile per gli investitori che cercano reddito costante.

3. Diversificazione:

– Le obbligazioni spesso si comportano in modo inverso rispetto alle azioni. Quando i mercati azionari scendono, le obbligazioni governative di alta qualità tendono ad aumentare di valore.

– Questo effetto inverso aiuta a bilanciare il portafoglio e a mitigare le perdite complessive.

Composizione del Portafoglio: approccio di Ray Dalio

Ray Dalio è noto per il suo “All Weather Portfolio”, che cerca di performare bene in qualsiasi condizione economica. Un esempio di distribuzione tipica in questo portafoglio è:

– 30% in Azioni: per la crescita a lungo termine.

– 40% in Obbligazioni a Lungo Termine: per protezione contro la deflazione.

– 15% in Obbligazioni a Breve Termine: per stabilità e protezione contro la recessione.

– 7.5% in Oro: per protezione contro l’inflazione.

– 7.5% in Materie Prime: per diversificazione aggiuntiva.

Questa composizione può variare, ma l’idea di base è mantenere un equilibrio tra crescita e stabilità, diversificando attraverso diverse asset class.

Percentuali di Concentrazione

Un portafoglio più convenzionale per investitori istituzionali potrebbe essere suddiviso come segue:

– Azioni (50-60%):

– 50% per un investitore moderato.

– 60% per un investitore più aggressivo.

– Obbligazioni (30-40%):

– 30% per un investitore moderato.

– 40% per un investitore conservatore.

– Altri Asset (10-20%):

– Inclusi immobili, materie prime, oro, ecc.

In sintesi, l’allocazione obbligazionaria rappresenta una componente cruciale per bilanciare il rischio e fornire stabilità a lungo termine. L’approccio di Ray Dalio e altri investitori istituzionali dimostra l’importanza di una diversificazione ben ponderata, che include una significativa esposizione alle obbligazioni per mitigare i rischi e garantire un flusso di reddito stabile.

[fine prima parte]

Harry Browne Permanent Portfolio

Lo “Harry Browne Permanent Portfolio” è una strategia d’investimento sviluppata negli anni ’80 da Harry Browne, un economista e autore noto per le sue teorie sulla libertà individuale e sull’investimento sicuro. Questa strategia mira a offrire stabilità e protezione del capitale in qualsiasi condizione di mercato, attraverso una diversificazione estremamente semplice, ma efficace. Il portafoglio è composto da quattro asset principali, ciascuno rappresentante il 25% del totale:

1. Azioni: per beneficiare della crescita economica.

2. Obbligazioni a lungo termine: per proteggere contro le recessioni e la deflazione.

3. Oro: per proteggere contro l’inflazione e le incertezze economiche.

4. Contante o strumenti del mercato monetario: per offrire stabilità e liquidità.

Scopo e prerogative

Lo scopo principale del Permanent Portfolio è quello di fornire un rendimento stabile e di proteggere il capitale indipendentemente dalle condizioni economiche, puntando soprattutto a difendersi dai cigni neri del mercato azionario che, seppur rari, possono compromettere non solo le potenzialità di recupero delle perdite complessive del portafoglio, ma ancor peggio spazzare via irreversibilmente i risparmi.

Le prerogative principali includono:

1. Protezione del Capitale: minimizzare le perdite in periodi di crisi economica.

2. Diversificazione: ridurre il rischio complessivo attraverso l’esposizione a differenti asset class.

3. Semplicità: facilitare la gestione del portafoglio con una struttura semplice e trasparente.

4. Adattabilità: resistere a differenti scenari economici (inflazione, deflazione, crescita economica, recessione).

Pregi e difetti

Pregi

– Stabilità: la diversificazione bilanciata aiuta a mantenere una certa stabilità anche in periodi di volatilità.

– Semplicità di gestione: con solo quattro asset, è facile da monitorare e riequilibrare.

– Protezione completa: copre una vasta gamma di condizioni economiche, offrendo protezione sia contro l’inflazione che contro la deflazione.

Difetti

– Rendimenti limitati: potrebbe non ottenere rendimenti elevati rispetto a portafogli più aggressivi in periodi di forte crescita economica.

– Allocazione rigida: la ripartizione fissa del 25% per ciascun asset non tiene conto delle variazioni di mercato o delle condizioni economiche prevalenti.

– Fiducia nell’oro: la componente oro, pur essendo un bene rifugio, non genera rendimenti da interessi o dividendi e può avere performance volatili.

Conclusione

Il Permanent Portfolio di Harry Browne rappresenta un approccio interessante per gli investitori che cercano stabilità e protezione del capitale nel lungo periodo. Pur avendo alcuni difetti, come la possibilità di rendimenti inferiori rispetto ad altri portafogli più aggressivi, la sua semplicità e la sua capacità di adattarsi a diverse condizioni economiche lo rendono un’opzione valida per molti investitori.

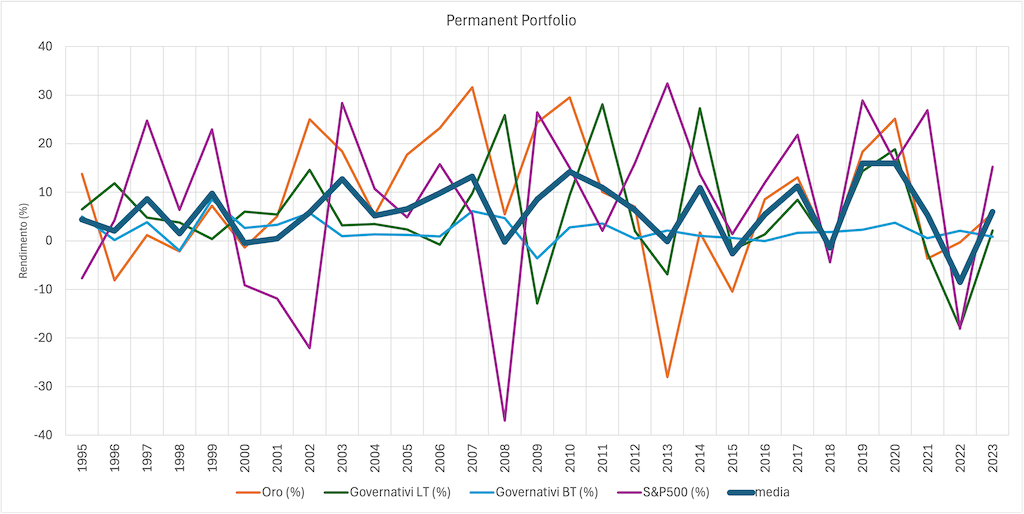

Nella tabella a seguire è riportato l’andamento delle performance annualizzate, suddiviso per i 4 principali asset dal ’95 al ’23: oro, obbligazionari lungo termine e breve termine, S&P500.

| Anno | Oro (%) | Governativi LT (%) | Governativi BT (%) | S&P500 (%) |

|---|---|---|---|---|

| 1995 | 13.78 | 6.49 | 5.03 | -7.71 |

| 1996 | -8.09 | 11.83 | 0.18 | 4.24 |

| 1997 | 1.19 | 4.77 | 3.81 | 24.74 |

| 1998 | -2.14 | 3.79 | -2.00 | 6.38 |

| 1999 | 7.22 | 0.39 | 8.49 | 22.93 |

| 2000 | -1.37 | 6.02 | 2.67 | -9.10 |

| 2001 | 5.04 | 5.44 | 3.30 | -11.89 |

| 2002 | 25.04 | 14.61 | 5.73 | -22.10 |

| 2003 | 18.45 | 3.22 | 0.95 | 28.36 |

| 2004 | 5.32 | 3.45 | 1.35 | 10.74 |

| 2005 | 17.76 | 2.36 | 1.24 | 4.83 |

| 2006 | 23.21 | -0.77 | 0.94 | 15.79 |

| 2007 | 31.59 | 9.77 | 6.10 | 5.49 |

| 2008 | 5.50 | 25.87 | 4.67 | -37.00 |

| 2009 | 24.37 | -12.91 | -3.57 | 26.46 |

| 2010 | 29.52 | 9.42 | 2.79 | 15.06 |

| 2011 | 10.06 | 28.10 | 3.56 | 2.11 |

| 2012 | 7.04 | 2.03 | 0.45 | 16.00 |

| 2013 | -28.04 | -6.91 | 2.16 | 32.39 |

| 2014 | 1.72 | 27.30 | 1.02 | 13.69 |

| 2015 | -10.42 | -1.90 | 0.58 | 1.38 |

| 2016 | 8.56 | 1.32 | -0.03 | 11.96 |

| 2017 | 13.09 | 8.46 | 1.68 | 21.83 |

| 2018 | -1.58 | -1.39 | 1.80 | -4.38 |

| 2019 | 18.31 | 14.36 | 2.29 | 28.88 |

| 2020 | 25.12 | 18.85 | 3.71 | 16.26 |

| 2021 | -3.64 | -2.55 | 0.54 | 26.89 |

| 2022 | -0.28 | -17.83 | 2.09 | -18.11 |

| 2023 | 5.68 | 2.13 | 0.84 | 15.27 |

[fine seconda parte]

Criteri di valutazione e selezione per costruire un portafoglio obbligazionario

Premessa

Il mercato obbligazionario e monetario è probabilmente il più partecipato in termini di concentrazione di portafoglio dal mondo degli investimenti globali, direttamente o indirettamente, sotto forme e strumenti diversi.

Per poter fare un confronto oggettivo e aderente alle aspettative di rischio/rendimento di un portafoglio obbligazionario, verranno considerati bond ipotetici con rating investment grade al fine di escludere il rischio solvibilità.

Le caratteristiche di base da considerare per una grossolana valutazione di asset allocation in obbligazioni, sono semplicemente la scadenza, cioè la data del rimborso, e la cedola, cioè il flusso periodico degli interessi maturati durante la vita del titolo, quindi escludendo l’eccezione dell’opzione callable, cioè rimborso anticipato.

Per una più oculata valutazione di rapporto rischio/rendimento, in virtù delle aspettative che l’investitore ha al riguardo, è indispensabile approfondire due caratteristiche che distinguono in maniera esaustiva e matematica, la duration e la convessità.

La duration è una misura del rischio di tasso d’interesse di un’obbligazione, che esprime la sensibilità del prezzo dell’obbligazione ai cambiamenti nei tassi d’interesse. In pratica, la duration indica il tempo medio ponderato necessario per recuperare il capitale investito attraverso i flussi di cassa dell’obbligazione (cedole e rimborso del capitale).

La convessità è una misura molto conosciuta in ambito istituzionale, derivata da una combinazione di fattori che ne rendono complesso il calcolo, ma che sinteticamente espressa da una formula matematica, è la velocità di variazione della quotazione in funzione dell’aspettativa dei tassi d’interesse futuri, a condizioni uguali di rendimento e duration.

Di seguito, alcuni esempi di massima che sintetizzano le varie tipologie possibili di bond e relativi confronti valutativi.

Bond scadenza entro 1 anno

1. Bond 2025 9%

2. Bond 2025 0%

3. Bond 2025 3%

In questo caso, che sia a cedola alta o zero, non ha particolare appeal speculativo in quanto l’aspettativa tassi non incide se non in modo marginale, eccezion fatta nel caso di compensazione delle minusvalenze da capitale: a titolo di esempio, ed estremizzando i parametri, un bond con cedola 9% con quotazione pari a 100+(9%+% interesse corrente p.a.)

Bond scadenza entro 15 anni

1. Bond 2037 4%

2. Bond 2037 0,95%

3. Bond 2028 4,10%

Bond scadenza entro 30 anni

1. Bond 2043 4,5%

2. Bond 2052 0%

3. Bond 2053 4,5%

Bond scadenza entro 50 anni

1. Bond 2072 0.5%

2. Bond 2072 1,5%

Bond scadenza oltre i 50 anni

1. Bond 2120 0,95%

2. Bond 2120 1,5%

Analizzando per data di scadenza, il bond a maggior reattività/convessità dovrebbe essere il bond 2120 con cedola minore e duration maggiore perchè impiegherebbe molto tempo per rimborsare il capitale a scadenza attraverso il flusso cedolare, ma una maggiore velocità di reazione perchè più speculativo. Dovrebbe, condizionale necessario, perchè si sta riscontrando proprio negli ultimi anni che la convessità non è lineare quando supera una certa durata e la curva subisce una decelerazione per via dell’aleatorietà che aumenta nel lunghissimo periodo. Va ricordato che i bond secolari sono relativamente recenti e le valutazioni si basano su ipotesi da sperimentare, sicchè la quotazione ne tiene conto oltre certe scadenze, coinvolgendo la legge delle probabilità inverse per quanto riguarda il rimborso.

Per trovare un buon compromesso tra duration e convessità risulta valido il bond con durata entro i 30 anni, ovviamente con cedola alta (2053 4,5%) che permette di reggere la quotazione meglio in caso di eventuali rialzi dei tassi, dato che garantisce già un flusso generoso. Più speculativo, quindi, risulterà il 2052 0% che sarà più sbilanciato alla convessità e una duration maggiore.

Quanto vissuto dagli asset obbligazionari negli ultimi 3 anni, preceduti da anni a tassi zero, non si era mai visto prima, in un lasso di tempo relativamente breve ci si è trovati con tassi medi globali al 5%. Questi contesti rendono eccezionalmente interessante questo periodo dell’anno in corso e non bisogna farsi sfuggire l’opportunità di allocare la parte di portafoglio obbligazionaria, ribadendo il ruolo difensivo in primis inserito nel portafoglio aggregato, per di più in un contesto di attesa diminuzione dell’inflazione, potenziale soft landing economico e taglio dei tassi, seppur moderato.

Conclusione

La scelta tra questi titoli dipende dalle aspettative sui tassi d’interesse e dagli obiettivi dell’investitore. Se si prevede un aumento dei tassi, i titoli a 1 anno sono preferibili. In un contesto di tassi stabili o in calo, i titoli a lunga scadenza con cedole alte possono offrire rendimenti migliori, a patto di sopportare una maggiore volatilità.

La diversificazione del comparto obbligazionario è applicabile, sia per una visione tattica che strategica e precisamente sarebbe così suddivisa:

Strategica di posizione (di flusso cedolare alto e garantito per un buon periodo)

50% entro 15 anni bond 2037 4%

25% entro 30 anni bond 2053 4,5%

Tattica speculativa (entrate e uscite di breve respiro)

15% entro 1 anno bond 2025 (3,30% oggi) da switchare su eventuali deep inattesi verso il 15 anni

5% entro 50 anni bond 2072 0,95% da switchare su eventuali strappi top verso il bond liquidità 1y.

Di seguito alcuni link relativi a titoli similari ai bond di cui sopra:

https://www.borsaitaliana.it/borsa/obbligazioni/mot/btp/scheda/IT0003934657.html?lang=it

https://www.borsaitaliana.it/borsa/obbligazioni/mot/btp/scheda/IT0005433195.html?lang=it

https://www.simpletoolsforinvestors.eu/monitor_info.php?monitor=francia&yieldtype=G×cale=DUR

[fine terza parte]